「家計簿の選び方」という記事を書いたのですが、家計簿は誰が、どのようにお金を管理できるようになりたいかによっておすすめが変わってきます。

自分にとってベストの家計簿を探すのはなかなか骨が折れます。かといって、色々なサービスを試したり、使い始めた家計簿を変えることになるとそれはそれで面倒。

このページでは「家族・ファミリーで共有して利用する」のにおすすめの家計簿アプリについてまとめていきます。参考になれば幸いです。

ページ内の画像まとめのような感じで、インスタグラムでも更新しています。

家族・ファミリーに「家計簿の使用」を勧める理由

まず、端的に「スマホ家計簿」を「家族・ファミリー」にお勧めする理由について簡単に説明します。

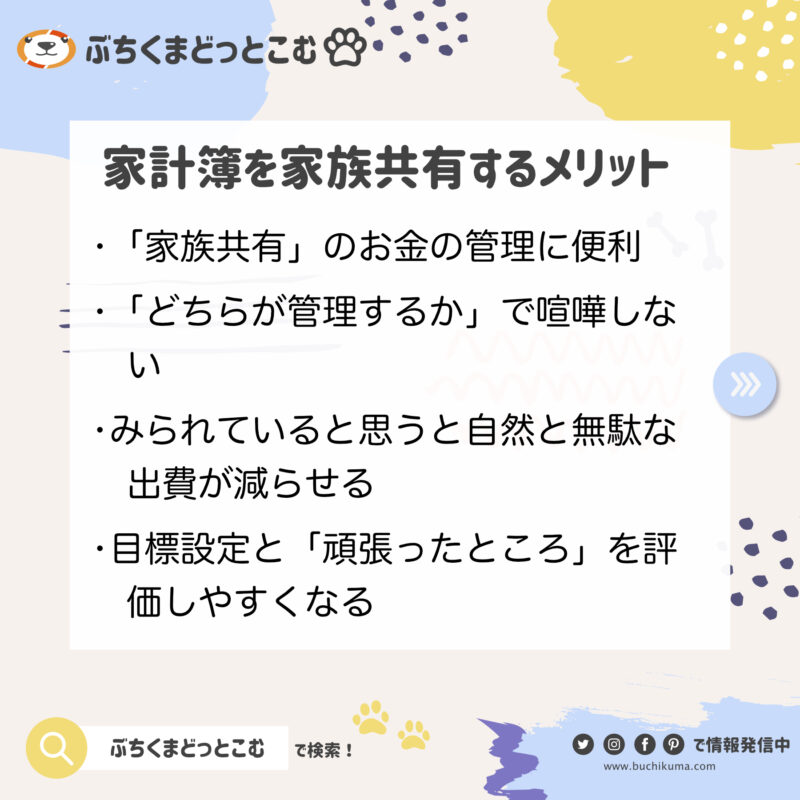

- 「家族共有」のお金の管理に便利

- 1人で管理せずに責任が分散できる

- 使いすぎ予防のための機能がある

- 記録の手間が省ける

理由1:「家族で管理する意識が芽生える」

少し長くなったので内容をまとめるとこんなことを書きました。

- 夫婦共働き世帯ほど「お金と生活の余裕がない」

- 夫が家計に協力的な家庭は平和

- 夫婦共同管理は「どちらもやらない」不干渉協定になりがち

「家計簿は妻」は終わりを迎えつつある

家計簿は誰がつけるものでしょうか。

我々の親世代くらいだと、多くの家庭では母親が家計簿をつけて家計を管理していたように思います。

しかし今どきはお金の管理に関しては「ふたりで一緒に管理する」という回答が増えてきています。

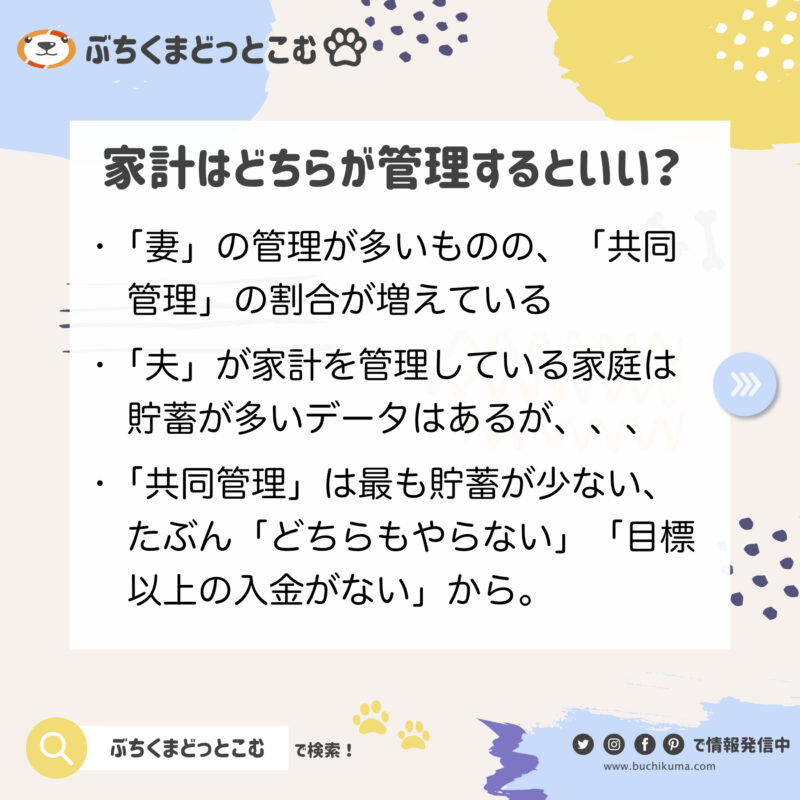

アンケートの結果、「妻がお金を管理する」と答えた夫婦が41%、「ふたりで一緒に管理する」と答えた家庭が35%という結果となりました。

https://prtimes.jp/main/html/rd/p/000000271.000021621.html

ちなみにこの調査は「フタリノ」の公式Instagramにて、フォロワー10万人を対象にアンケートを行ったもの。

インスタで「フタリノ」というアカウントをフォローしている母数になるので、偏りのあるアンケート結果ではあると思います。

もともと「夫婦関係」や「お金」にある程度興味がある方がフォローするアカウントなので、管理に関しても積極的に行動できる人が多そうですね。

少し古いデータになると、「夫婦400人に聞いた2017年『夫婦のお財布調査』」という楽天市場のアンケートもあります。こちらはもしかしたら女性の回答が少し多いかもしれませんね。

- 妻:51.5%

- 夫:32.75%

- 夫婦共同:15.75%

これらのデータから考えても「基本的には妻」が管理し、夫婦共同の割合が伸びてきている、というところは現在の家計管理の実態としては考えられます。

夫が管理すると貯蓄が多い、ではない理由

ちなみに、同じアンケートでは、「夫が財布の管理をしている」家庭の方が貯蓄額が200万円も多かったとのこと。

家計の管理役ごとの世帯の平均貯蓄状況をみてみると、全体の過半数を占める「妻」が夫婦のお財布の管理をしている家庭の世帯平均貯蓄額は、792.1万円となりました。一方、「夫」が管理役を務める約3割の家庭の世帯平均貯蓄額は、985.3万円と約200万円もの差が見られました。

https://prtimes.jp/main/html/rd/p/000000549.000005889.html

こういった結果だけを見ると「男性がお金を管理した方が増えるんだ!」と感じてしまうところですが、これは正確に言えば「男性が家計を管理できるくらいに余裕がある家庭は貯蓄が多い」ということです。

あくまでも可能性ですが、2017年ごろに男性が率先して家計簿をつけるのは、元々お金が好きで金融系の職業についている比較的収入が高い家庭であると考えられます。

しかも、仕事一筋というよりは家庭に協力的でマルチタスクにも長けているような男性であるパターンの可能性もあります。これも単純に器用で人付き合いもよく社会を渡っていけるタイプの男性なので収入は平均以上であることが期待できます。

一方で、妻にはギリギリの生活費しか渡さない、みたいな家庭の場合もあるので、必ずしも「貯蓄が多い」のが幸せとも限らないのですが、楽天市場のアンケートに答えている余裕くらいはある家庭なので、概ね幸せな人たちだとは思いますが。

夫婦共同管理は一番お金が貯まらない、は本当

ちなみに、こちらのアンケート結果には続きがあります。

お財布を「夫婦共同」で管理している家庭の世帯平均貯蓄額は、750.4万円で一番貯まっていないという結果になりました。

https://prtimes.jp/main/html/rd/p/000000549.000005889.html

夫婦共同で管理している家庭の場合は、世帯平均貯蓄が一番少ないという結果に。これは意外かもしれません。

貧困が生活の余裕を奪い、さらなる貧困を生む

これは割と日本にとって切実な問題だと思います。夫婦共同で管理している家庭の場合、共働きである可能性が高い。しかし、共働きであっても貯蓄は少ないというのは「2人で働いても貧困層を抜け出すことができない」ということでもあります。

でも、貯蓄が700万円あるなら上出来では?と考える方もいらっしゃるかもしれませんが、これはあくまでも平均値。我々の貯蓄の実態に近いのは「中央値」であることが多く、ほとんどの方はもう少し悲惨な貯蓄額になっていると考えられます。

二人以上の世帯について貯蓄現在高階級別の世帯分布をみると,貯蓄現在高の平均値(1791万円)を下回る世帯が67.2%(前年67.9%)と約3分の2を占めており,貯蓄現在高の低い階級に偏った分布となっている。

https://www.stat.go.jp/data/sav/sokuhou/nen/pdf/2020_gai2.pdf

総務省統計局の貯蓄状況のデータによると、平均より下回っている家庭が2/3を占めており、2022年の統計では40歳代の4世帯に1世帯は貯蓄がゼロという結果も公表されています。

40歳代・二人以上世帯の金融資産保有額(金融資産を保有しない世帯を含む)

・平均:916万円

・中央値:300万円

このように、平均と中央値はかなり乖離しています。これは一部の富裕層がものすごくお金を持っている一方で、ほとんど貯蓄もない家庭が大部分を占めるという日本の構図を示しています。

話を戻すと、家計の管理に関してはもはや「節約」で解決できるようなフェーズにはなく、夫婦2人で汗水流して働き詰めになる家庭が多くある中で、一部の裕福な家庭はニコニコと夫が家計を管理している。

実際には「お金の管理をどちらもしない家庭」にお金がないのかも

と、少し社会派なことを書いてみましたが、単純に「夫婦の共同管理」という体裁は、実は「どちらも管理責任を果たしていない状態」を指している場合もあります。

つまり、2人とも相手のお金の使い方には口出ししない状態で、ついついお金を使いすぎてしまう、というパターン。

各家庭によって「家計管理」の現状は異なると思いますが、ひとつ言えることがあるとすれば、「将来のことは誰にもわからない」ということ。

お金はあればあるほど困らない上に、お金がある人はリスクを減らした上でお金を増やすこともできる。あぁ、お金が欲しい。お金が湧き出る泉を掘り当てたい。

家計管理に関しては、夫婦どちらがやるにしても、あるいは共同でやるにしても「お金の責任」については家族で共有して家族で背負っていく必要があります。

どちらかに完全に依存してしまえるほど余裕のある家庭はそう多くないわけで、しかも「家族で協力」する体制ができないことには、抑止力も働かずずるずると貯蓄なしの生活を続けてしまいかねません。

家族で協力して「家計の責任」は分担する

少し余談が過ぎましたが、家計簿は「家族で共有」することで真価を発揮するものだと思っています。得意不得意がある以上、役割分担はあってもいいですが、完全に相手に依存することは経済的なリスクにも家庭環境の不和の原因にもなりかねません。

昨今の家計簿は家族で家計データを共有できるものが増えてきているので、この辺りのことを後半でおすすめアプリなどをお伝えしていこうと思います。

理由2「家族のお金の目標と計画を決める」

夫婦やカップルで使う家計簿を紹介した時にも書いたのですが、家族で家計簿を共有するいちばんの目的は「目標」を設定した上で、そのための「行動計画」を立てることです。

目標というのは、つまり「将来的にどんな家族でいたいのか」という理想像を表現することですが、目標を掲げるだけでは基本的に何も変わりません。

目標を達成するために「誰が」「いつ」「何を」「どうやって」行動するのか、を具体的にプランに起こしていく必要があります。まぁ、これがすごく面倒なわけですが。

家族のお金の目標ってなんだろう?

家族のお金に関する目標を立てる場合に考えておきたいのは以下の観点。

- 家族がお金で「安心」できる

- 家族がお金で「実現したい」ことがある

- 家族が「お金」と向き合って適切に付き合うことができる

もう少し肉付けすると「生活の維持」と「自己実現」、「マネーリテラシーの獲得」ということになってくると思いますが、馴染みやすい方法で目標を設定できればいいと思います。

大きな目標に関しては「お金の心配をしない生活」とかでもいいのですが、行動を具体的に決めていくためには小さな目標として「3年後には貯蓄を100万円」「今年中に資産運用を開始する」などより具体性を持った言葉にして、家族で共有できるのが望ましいと言えます。

生活の維持のために必要なお金を知る

いちばん最初に目標になるのは「生活するのに安全な資産の確保」になってくると思います。

これは「最低限数年間は生活できる資産を確保する」ことでもあり、一般的には「失業保険の給付制限がある生活費3ヶ月分は貯めておく」ものだと言われています。

この「生活費」というのが少し厄介で、目標を設定するときと、実際に失業などしたときの生活費は一緒ではありません。多くの場合、「生活に困ったときに限って支出を抑えることが難しい状況になっている」ことがしばしばあります。

子育てが回らなくなったり、病気をしたり、会社が倒産したり、解雇されたりって時は、大体支出も大きくなっていて、かつ収入も右肩下がりの時に突然訪れたりするものだからね。

そう考えると、生活費3ヶ月分は「将来困ったときの3ヶ月分」であり、現在に換算するとおそらく3ヶ月分では足りないくらいの貯蓄があった方が安全だと言えます。

収入が増えている段階だとついつい出費も増えがちだけど、普段から家計を意識して「支出のベースを上げない」ようにしておくことも大切ですね。

でも、世の中値上がりばかりで給料アップは全く追いつかなくなってきているからなぁ。

ついでに言えば、終身雇用がない上に副業化が進めば、当然、優秀な人材は奪い合いになる一方で、「誰にでもできる仕事」の労働対価は下がっていきます。

つまり、これからの世の中は「タスクごとに賃金が決められる」ような実力/成果主義の社会になっていくわけで、「年功序列で賃金が上がる」と楽観的に考えていると痛い目に遭いそうです。

大事なことは、「お金が増えない中で生活するスキル」を確実に身につけ、収入も支出もある程度は家庭でコントロールできるように対応力を上げておくことがリスクヘッジにつながるということです。

簡単に言えば、その時のライフスタイルに合わせて、仕事量を調整して収入もある程度自分たちでコントロールできるようにしておくのが大事ということ。

もっと簡単に言えば「いつでも働けるし、いつでも辞められる」状況を家庭内で準備しておくことが大事。

両親2人が同時に離職するのは大きなリスクですが、片方が雇用されている状況であれば多少はリスクが取れるのが家族のメリット。

育児の忙しい時期には時短勤務、少し手が離れたら社会復帰、少しすると介護が始まるのでその時は在宅ワーク、のように自分の環境にあった仕事ができるのが理想です。

みなさんご存知の通り、圧倒的に雇用側に有利な社会の中では実際にはそんなにうまくいかないわけなんですけどね。

ちなみに、仮に失業してもすぐに在宅ワークに切り替えられるというスタイルが確立すると、「失業期間に必要な貯蓄額」も減らすことができるので、多くはなくても副業は始めておいた方が将来の安心感が変わってきます。

家族で実現したいことのためにお金を貯める

「子供を大学に入れる」あたりがわかりやすい目標だと思いますが、家族で目標を決める場合には「貯蓄額」だけだと味気ないので、「将来はこうしてやりたい」みたいなビジョンを掲げておいた方がいい場合もあります。

子供のことだけじゃなくても、たとえば「老後に海外旅行に行く」や「家族全員で短期留学してみる」みたいな目標でもいいと思います。

どちらかと言えば「モチベーションに働きかける目標である」ことが大事。家族で目標を共有する場合は、個人のやる気だけではなく家族メンバーが同じ目標に向いて行動できることが大切なので、「私ばっかり」にならないように、みんなが取り組みやすい未来を描くことが大事だと思います。

お金の知識を身につける

家族で共有に「子供」を入れるかどうかは悩ましいところですが、夫婦でしっかりとお金の相談をすることは、子供のお金の価値観を育てるためにも大事なことだと私は考えています。

貯金残高などを子供と共有する必要まではないと思いますが、お金がどうやって社会の中で動いているかについては興味を持ってもらった方がいいと思います。

子供はどこかで聞いたのか「親の年収」や「貯金残高」を知りたがります。でも本当に大事なのは「どうやって稼ぐか」と「何に使うか」です。

我々世代の親は確かに「どこに勤めているか」で、「年収や貯蓄高」で裕福さがある程度は測ることができていました。

何より、親たち自身がそのステータスを気にしていたし、雑誌やテレビでも「高収入の企業」みたいな特集をやっていたわけです。

でも、これからの時代は「職業」や「勤め先」ではなく、自分たちの理想を叶えるために何をするかの方が価値が問われる時代になっていると思います。同じ年収300万円でも、裕福に暮らせる家庭もあれば、ゴリゴリの貧困に喘ぐ家庭もあるわけです。

年収300万円で裕福ってのは、見かけの収入を減らして節税する必要があるけど、そもそも働く時間や内容、何を収入にして何を経費として落とすかをコントロールできるってのは相当なマネーリテラシーを持ってないとできないですからね。

一方で「高収入」だけど仕事に縛られて、子供や家族からは煙たがられて、自分の居場所・逃げ場所をなくしてしまう人だっているわけだしね。

「自分で何をするかを決める」ためには、相応の努力が必要であり、経済的にも雇用に縛られずに自立する必要があります。

話が逸れました。

お金の知識を身につけるためには、まずはお金のことを知る必要があります。自分たちのお金の情報を共有して、そして管理する方法を考える必要があります。そのためには、まずは話し合うための土台を用意する必要があります。

家族で家計簿を共有することは、「収入」と「支出」を明らかにしなければいけません。

なんとなく、収入を明らかにすることは自分の価値を大っぴらにするようで恥ずかしいし、少なければ責められるような気もしてきます。ただ、だからこそ情報を共有しなければ「家族のお金」を知ることができません。

先にあげた「夫婦共同財布は貯蓄が増えない」は、実際には「夫婦共同の貯蓄額」が増えていないだけの可能性もあります。というのも、共同財布は構造上「毎月の決められた額だけを入金する」事になる場合が多く、これが必要に応じて修正される機会も少ない。

実際には、収入も支出も変動するものです。収入が減ることもあれば、支出が増えることもある。さらに社会情勢や為替相場、政策や経済動向によって「お金の価値」そのものが変わっていくこともある。

先に書いたように、「お金が湧く泉」でもあれば全てが解決しそうですが、お金が湧く泉があるとお金の価値が下がってしまうのが現実。

ここで難しい話はしませんが、簡単に言えば「その時に必要なお金がどれくらいか知り、適切に稼ぎ、必要分は貯めることが大事」ということになります。

ふわっとまとめてしまいましたが、ただ貯蓄すればいいのではなく、その時に必要な支出を知り、気持ちよくお金を使うことも大事ですし、お金を貯める方法を知ることも大事ですし、できれば必要に応じて稼ぐ方法も身につけることができるのが一番ですね。

そのためには、とにかくお金についてしっかりと話し合うこと。

家族で共有するアプリの危険性について考える

ここまでは「家計簿アプリって便利」という話をしてきました。とはいえ、なんだかんだで危険なんじゃないかと感じている方もいらっしゃることでしょう。

ここからは、「実は危険な家計簿アプリの家族共有」についても説明しておきます。

- アカウント乗っ取りリスク

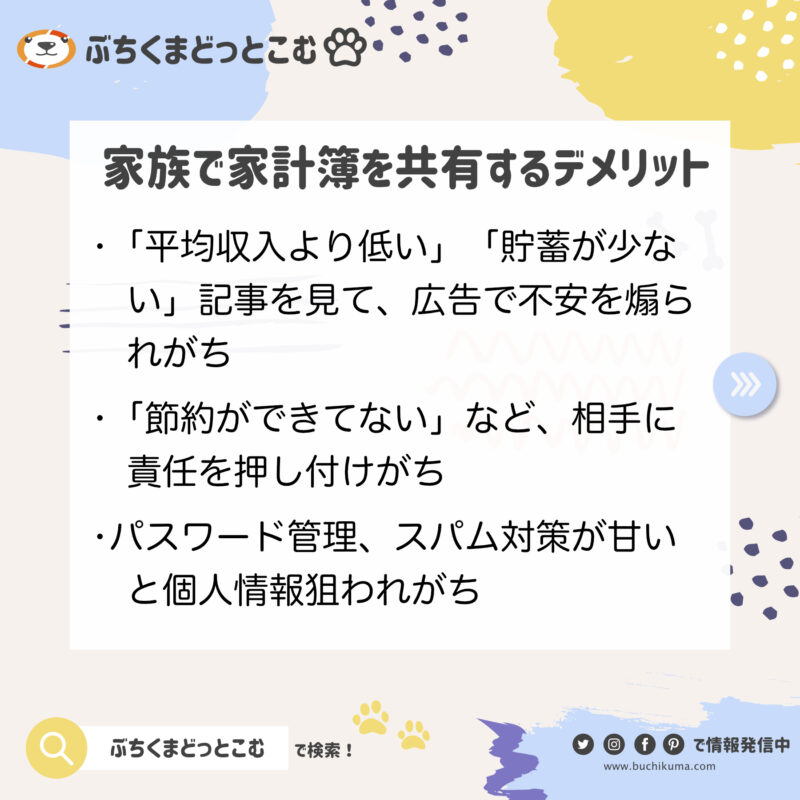

- 「お金の心配」を餌にした広告で心が擦り減る

- 数字で評価することになり、相手の責任を問いたくなる

家計簿アプリと広告の考え方

「家族・ファミリー」の方でも、すでに家計簿アプリを利用されていたり、あるいは他のアプリを使っていたりして「広告が鬱陶しいな」と感じたことがあるかもしれません。

家計簿アプリに「お金の不安」を煽る広告が多い理由

家計簿アプリを家族で利用していると、「資産運用」とか「平均貯金額」などの見出しで「将来的なお金の不安」をつっつくようなことが書かれていて不安になることがあります。

家計簿アプリがなぜ無料で利用できるかと言えば、このような「お金の不安」を持つユーザーに対して「金融商品」の広告を出すことができるから「広告利益が他のアプリよりもずっと多い」という特徴があります。

クレジットカードなんかは、契約してもらうだけで報酬1万円近く貰えるような案件が多いのですが、それくらい、金融系の広告ってのは利益が取りやすいんです。

もともと「お金が貯まらない!」という理由で家計簿を利用している方も多いから、不安は多いし、手っ取り早く解決できるような方法に飛びつきやすい、みたいなところもありますからね。

特に、家計簿アプリを家族で利用する場合には「子供」のことや、「将来の介護」など、「お金が貯まりにくい30代〜40代」のユーザーが多いです。

みんながなんとかしないと、と感じながらもなかなか行動化できずにもがいているところに「この保険に入ればお金の管理も将来の不安も解決しますよー」という蜘蛛の糸を垂らすような魅力的な広告を差し込めるのが家計簿アプリの強み。

逆に、ユーザー側からすると「自分の年収では将来が不安」や、「保険や住宅ローンの見直しって本当に必要なの?」と不安になるような情報ばかりを目にすることになります。

家族で家計簿アプリを共有すると「平均年収はもっと高い」とか「食費はもっと節約できる」とかを、相手に期待するようなことをついつい言ってしまいがちになるんですよね。

広告があること自体は悪いことではないのですが、「お金の上っ面だけの知識」だけを身につけてしまうと、単純な数字だけの比較や「標準であること」ばかりを考えてしまいがち。

家族の形がそれぞれあるように、家族にとって適切なお金との距離感というのもあります。これをマス(大衆)向けの広告で煽られることは、家計簿アプリのひとつのリスクであると言えます。

ただ、お金について無関心であることは一番危険なことではあるので、「しっかり考える部分」と「とりあえずは後回しでもいい部分」くらいは見分けられるようになるといいですね。

無料の家計簿アプリに広告はあっていい

- 無料アプリの収益源は「広告」

- 家計簿アプリは「個人の消費データを匿名化して売る」こともある

- 無料で収益源がわからないアプリはむしろ危険

家族で利用する共有型の家計簿アプリの場合、特に「子育ての不安」や「ライフプランをFPに相談」あたりで金融サービスに繋げてくる場合があります。

これ自体は、むしろ「金銭的には優良な顧客」として認められているので、逆に心さえ乱されなければ安心して家計簿を利用できます。

逆に、無料で無名の家計簿アプリなんかを利用して、「少しいかがわしい広告」が表示されている場合は黄色信号。金融商品は「信頼」を売りにしているのに、信用のできないエセ健康グッズばかりしか提携していない場合は、家計簿アプリとしてはちょっと心配です。

ただ、ユーザー属性を識別して表示している場合、金融サービスより「いかがわしい系」の方が効果が高い相手に対しては、そういう広告が増えることはあります。

それでも「家計簿」の場合は他の広告との兼ね合いもあるので「胡散臭い商品」の広告はあまり表示しない方が賢明なことには違いありませんが。

家計簿アプリのサービスが続くかは「広告の質」と「ユーザー数」

- ユーザー数が多い

- 家計簿に関連度の高い「金融サービス」の広告が多い

- ユーザー数が多く、(好きではなくても)自分の興味がある広告が表示される

最近は、より多様な需要にマッチするように、「夫婦に特化したOsidOri」や「資産運用に特化したおかねのコンパス」などが登場しています。

少し珍しいところでは「ドコモとマネーフォワードが共同開発したスマー簿」みたいな家計簿アプリも登場しています。

怪しい広告・メールには触れない

- アプリからのお知らせだと思ったら外部サイトに飛ばされることがある

- 年齢設定に似つかわしくない広告が表示される

- 家計簿を運営している会社以外からメールが届く

家計簿アプリは積極的に広告メールも活用してきます。

それ自体に害はないのですが、金融機関と連携している都合、クレジットカードのお知らせを模した詐欺メールなどが届くと「もしかしたら情報漏洩したのかも」と心配になることがあります。

逆に、家計簿アプリでちゃんと残高や履歴を確認すれば安心にもつながるわけですが、パニック状態の頭だとついフィッシングサイトに暗証番号などを入力してしまうこともあるわけです。

安全な家計簿アプリと、危険性のあるアプリの違い

家計簿アプリの安全性についてはこちらの記事でもまとめました。

心配なら、スマホで手軽に使える「オフライン」

オフラインに対応している家計簿アプリに関する情報はこちらにまとめています。

無料プランに制限、有料化する可能性

2022年12月に、これまで一番人気があって、当サイトとしても安心しておすすめできていたマネーフォワードMEが無料会員の一部機能を制限する仕様変更がありました。

家計簿アプリも有料化の流れが加速することが考えられますので、無料アプリを利用する際には、前述の「広告を含めた収益方法」に納得できるか考え、場合によっては有料アプリを継続して使うことも考えて選べるといいのかな、と思います。

家族・ファミリーにおすすめな家計簿アプリ

ここからは具体的に、「家族・ファミリー」におすすめしたい家計簿アプリについて簡単にご紹介しようと思います。

家計簿アプリを家族で共有する方法

家計簿アプリは、オフラインで「スマホ端末」にデータを保存するものと、オンラインで「家計簿サービスのサーバー」にデータを保存するものがあります。

家計簿アプリで「家族で共有する」ことを目的に利用する場合、オンラインで利用するタイプの家計簿サービスを利用することになります。

この「オンライン」タイプの家計簿サービスの場合、パソコンのWebブラウザやスマホアプリで利用することを想定しており、自分が利用している「アカウント」で家計簿サービスにアクセスすることで、サーバーに保存されているデータを閲覧することができる仕組みになっていることが多いです。

そのため、「家族共有のアカウント」を作成して利用登録することで、どのスマホ、どのパソコンから家計簿サービスを利用しても同じデータを閲覧し、編集することもできるようになります。

また、OsidOriに関しては少し特別で、自分用のアカウントとパートナー用のアカウントは別々に用意して、「共有するデータ」を選択することができるようになっています。

家族の場合はそうそうデータを切り離す必要性はないと思いますが、まだ結婚前のカップルの場合はアカウントの共有を解除したり、必要な取引データだけを個人データに戻したりすることができるので、「共有」と「個人」の切り替えが多い場合におすすめです。

家族で家計簿を共有する方法

- オンラインの家計簿サービス(アプリ)を選択する

- 家族用のアカウントを作成する

- 家族共有の銀行口座やクレジットカード、楽天市場などのECサイトアカウントを準備する

- 家計簿サービスに家族用金融サービスを連携する

銀行口座は誰かの名義になりますが、一緒に「子供用」など目的別に口座も作って目標金額まで貯金するようにしておくと使い分けが簡単になります。

クレジットカードやよく利用するECサイトについても「家族用」を用意しておくと便利です。ポイントなども家族でまとめて管理することで、期限切れ・使い漏れリスクを軽減でき、高いランクを維持しやすかったりするのでおすすめ。

ただ、サービスによっては複数アカウントの作成を制限していたり、Amazonなどはメインアカウントでプライム会員になって家族メンバーは共有するなどの対応の方がお得な場合もあるので、色々参考にしてみてください。

オンラインで利用できるタイプの家計簿サービス

おすすめは後半にもまとめてますが、まずは一度は使ってみて「使いやすい」と思ったものを選ぶのがおすすめ。

「共有機能がある」家計簿アプリ

家族・ファミリーなら活用してもらいたい家計簿の機能として「共有機能」があります。

OsidOri

OsidOriは夫婦やカップルで利用することを前提に設計され、「2人でお金を管理する」ことに特化した家計簿アプリになります。

- 夫婦やカップルで、パートナーと家計簿を共有できる

- 隠したい情報は共有しない設定も可能

- 2人で目標に向けて頑張りたい方におすすめ

マネーフォワードME

マネーフォワードMEは、利用者数が最も多い家計簿アプリの金字塔。

ただ、2022年には「無料ユーザーの連携数が減らされる改悪」対応があったこともあり、使い勝手は少し不自由に。有料プランなら間違いなく一番ですが。

とりあえず利用してみて、他のアプリと併用する方向で考えてもいいかも。

ちなみに、マネーフォワードを家族で共有する場合は「家族用のアカウント」を作ってそれぞれの端末でログインすればOK。

その他にも、現在お勧めしている家計簿をさっくりと紹介しています。

2024/03/20時点でのランキング

家計簿アプリのまとめ記事はこちらにあります。他のページに移動するのは面倒という方はここで簡易版をご覧ください。

- マネーツリー(MoneyTree)

- Zaim

- OshidOri

- マネーフォワードME

- ファミリーバンク

2024/03/20に更新したランキングになります。

マネーフォワードMEが「金融サービスの連携数」が10件から4件に引き下げ対応となったことを受け、「有料前提」として4位に下げました。

無料での使いやすさとバランスで考えると、現在はMoneyTreeを上位に。

MoneyTree(マネーツリー)が1位の理由

-

- 無料でできる範囲が圧倒的で、広告まで非表示

-

- 他は無料で利用できるレシート読み取りが一部有料プランのみ対応

-

- 個人情報やセキュリティ対応が誠実

これからの時代はMoneytreeのような「個人情報はしっかり守ろう、利用するならフェアであろう」みたいな家計簿アプリの方が安心できるんじゃないかと思い、2位へ。

Moneytreeを利用するかどうか悩んだら

Moneytreeの情報をまとめたページはこちらになります。

Zaim(ザイム)が2位の理由

-

- 細かな機能改善は高評価

-

- マネーフォワードとの二択になった時の押しの弱さ

-

- 2位ポジションからの脱却に期待

zaimを選んで損することはないけど、マネフォが強すぎて競り合った時の「押し」が欲しいところ。

zaimを利用するかどうか悩んだら

zaimの最新機能やいいところ、悪いところ情報をまとめた記事はこちらになります。

また、zaimの有料プランについて悩んだ場合にはこちらのページを参考にしてみてください。

OshidOri(オシドリ)が3位の理由

-

- カップル・夫婦特化というニッチな需要にしっかり応える

-

- おカネレコプラスがライバル

-

- 財布を分ける前に、まずは二人でお金の話ができる習慣を

私の反省なんですけど、夫婦でしっかり稼ぐ場合、財布わけがちだけど、一度分けた財布を一緒にするのってけっこう大変。

特に、子供が生まれると、今まで平等だった「稼ぎ」のバランスが崩れるので、フェアであり続けるには財布は分けてても目標や合算資産は把握できた方が絶対にいいです。本当に。

OshidOriを利用するかどうか悩んだら

OshidOriの情報をまとめたページはこちらになります。

カップルで資産を管理することについて考えたことなどをまとめた記事はこちらになります。

MoneyForward(マネーフォワード)ME)が4位の理由

「無料で使いづらくなる」仕様変更があり4位へ。ただし、有料プランを検討した場合は圧倒的1位。今後もサービス拡充が期待できます。

-

- ユーザー数が1,200万人と圧倒的

-

- 東京証券取引所市場第一部へ上場という経営への安心感

-

- 家計簿アプリとしての機能は申し分なし

当サイトでのマネーフォワードアプリの掲載は休止しています。

マネーフォワードを利用するかどうか悩んだら

マネーフォワードの新機能やいいところ・悪いところなどの情報が知りたければこちらの記事をご覧ください。

プレミアムプランの利用で悩んだ際にはこちらの記事をどうぞ。

ファミリーバンクが5位の理由

家族で口座共有できるファミリーバンクのサービスが面白かったので紹介しておきます。

-

- 「家族でWebサービスのログイン共有」など、家計簿とは違う方向へのアプローチあり

- 家計簿としては「たくさんの口座連携をしたい」という需要は満たせない

- 他の家計簿を利用していて「家族で収入・支出を統一した窓口が欲しい」という時におすすめ。

まとめ:家族・ファミリーにこそ家計簿アプリを使ってほしい

家族・ファミリーが利用する家計簿アプリに関する情報をお伝えしました。ページのおさらいにまとめていきます。

家族・ファミリーだからこそ使いたい、家計簿アプリのポイント

- 金融機関に直接行く回数を減らせて効率的で安全

- 把握しづらい「家族の収入/支出」の全体像が見通しやすい

- 家計管理の責任を分担し、共有の目標に向かって行動できるようになる

家族で共有する場合には、「オンラインサービス」の家計簿アプリを利用することになります。メリットとしては、金融サービスと連携することで「データの入力」の手間がなくなること。

さらに、家族で一緒にお金を管理することで「支出」を自主的に抑制したり、家族共有の目標設定がしやすくなります。

家族・ファミリーにおすすめの家計簿アプリまとめ

このページで紹介した家計簿アプリについてダウンロードしやすいようにまとめておきます。

OsidOri

OsidOriはここからダウンロードできます

他にも色々、家計簿アプリに関する記事リスト

当サイトでまとめている家計簿アプリに関する情報を載せている記事になります。

家計簿アプリ

今年おすすめの家計簿アプリ「レシート読取は時代遅れ」という記事でアプリの選び方やおすすめについてまとめています。

家計簿アプリの選び方

- パソコンでも家計簿アプリを使う場合はどうしたらいい?

- 家族で共有して使いやすい家計簿アプリはどれ?

- 家計簿が続かない時に「諦めるべき項目」をまとめました

- 小学生、これからお小遣いをあげるなら「家計簿アプリ」を利用しよう

- 中学生にスマホ持たせる時に「家計簿アプリ」を仕込むべき理由

- 年金の管理にも使える!シニア世代におすすめの家計簿アプリ

- 家計簿の選び方「デジタル、アナログ、お手軽アプリ」どれにする?

- 連携しない家計簿アプリ|このご時世でもオフラインがいい

- 家計簿アプリが安心な理由と、危険な不正Appの違いを見極める

- 夫婦・カップル・パートナーと一緒に使える、おすすめの家計管理アプリ

この家計簿アプリはどう?レビュー記事

- ドコモならマネフォから「スマー簿」に切り替えた方がいい?

- 子供のお小遣いでも大丈夫?家計簿プリカ「B/43」レビュー

- OsidOriで家族・夫婦・パートナーの貯金を把握できるようにする

- 家計簿アプリ「Dr.Wallet」は現金会計多めの方におすすめ

- 「おカネレコプラス」使い勝手で選ぶなら無印で十分か

- 「らくな家計簿」はシンプル系の中では格段にいいアプリ

- 家計簿recemaru [レシマル]の残念なポイント

- 家計簿アプリ「Moneytree」がいまいちと感じるところ

- 「おかねのコンパス」は家計簿としてはイマイチでも資産管理はピカイチ

MoneyForward ME

- スマー簿とマネフォ、有料プランも考えるならどっち?

- マネフォ乗り換え先のおすすめ「連携数4で継続、併用ルートも検討」

- マネーフォワードME、プレミアム会員に移行するか悩む

- マネフォ、資産管理に特化したプランが始まる

- 家計簿アプリ「マネーフォワードME」の不満と心配事

- 家計簿アプリを2年間使用してZaimをやめた理由【マネーフォワードと比較】

コメント

「居眠り 平和 平和 評議会」に関する最新情報です。

トランプ大統領が2026年2月19日にワシントンD.C.で開催された「平和評議会」の初会合で、居眠りをしているような姿が目撃されました。この会議は、パレスチナ・ガザ地区でのイスラエルとハマスの紛争の停戦を目的とした国際機関で、トランプ氏が議長を務めています。会合中、外国の代表が発言している際に目を閉じて下を向いている姿が映し出され、拍手に驚いて姿勢を正す様子も見られました。トランプ氏が公式の場で居眠りをするのは今回が初めてではなく、過去にもホワイトハウスでのイベント中に同様の姿が報じられています。

https://www.huffingtonpost.jp/entry/story_jp_699a6808e4b05375e27b0684

「世帯 年収 生活」に関する最新情報です。

この記事では、鹿児島県鹿児島市に住む61歳の夫婦の1カ月の収支状況が紹介されています。世帯年収は680万円で、夫の年収600万円、妻の年収80万円です。現在、夫婦は年金受給までの辛抱として働いており、夫は友人の手伝いをしながら生活しています。

主な支出内訳は以下の通りです:

– 食費:6万円

– 交際費:1万円

– 電気代:1万5000円

– 水道代(2カ月分):3000円

– 通信費:8000円

– 車関連費用:3万円

– その他(雑費・小遣い):10万円

– 貯蓄:5万円

生活のポイントは「欲しがらないこと」とし、来年には仕事を辞めて趣味に時間を使いたいと考えています。物価高騰や賃金の停滞により、生活の厳しさを感じる中でのやりくりが伺えます。

https://article.auone.jp/detail/1/3/6/27_6_r_20260209_1770643785355445

「お金 富裕層 お金 使う」に関する最新情報です。

この記事では、月々の支出を管理するために口座を3つに分けることの重要性が強調されています。著者は、富裕層が実践している「事前に投資を行い、残ったお金を使う」という方法を紹介しています。特に「メンタルアカウンティング」という心理的な概念に触れ、無意識のうちにお金を色分けしてしまうことで、金銭感覚が歪むことを指摘しています。例えば、普段は高いと感じるランチ代でも、旅行中には気軽に支出してしまうことがあります。このような無駄遣いを防ぐために、物理的に口座を分けることが効果的であり、封筒貯金のようなシンプルな節約術も有効だと述べています。

https://gendai.media/articles/-/162588

「年収 年収 目標 支出」に関する最新情報です。

青木さやかさんは、家計簿アプリを使って自身の支出を可視化し、現実を知ることの重要性を語っています。彼女は、支出の傾向を分析することで年収目標を設定し、無駄遣いを減らす努力をしています。自炊やサブスクリプションサービスを活用し、節約を楽しむ方法を見つけている一方で、過去の浪費癖を反省し、クレジットカードの使い方にも注意を払っています。彼女の体験は、ダイエットと同様に、支出管理も時間をかけて取り組むべき課題であることを示しています。最終的に、青木さんは自らの金銭管理を見直し、より健全なマネーライフを目指しています。

https://bookplus.nikkei.com/atcl/column/121700621/121700003/

「賃金 データ データ 賃金」に関する最新情報です。

2026年第1から第3四半期のECB賃金トラッカーの暫定データによると、賃金上昇率は低下し安定化していることが示されています。具体的には、2024年の賃金上昇率は4.7%(参加国従業員の50.6%をカバー)、2025年は3.2%と予測されています。一時金を考慮しない場合、2024年は4.9%、2025年は3.0%の上昇率が見込まれています。この下降傾向は、2024年に支払われた一時金の影響や、一部セクターでの賃上げの前倒し実施が反映されています。一時金を除いた賃金トラッカーでは、2024年に4.2%、2025年に3.9%の伸びが示されています。

https://fx.minkabu.jp/news/349420

「生活 年収 世帯」に関する最新情報です。

この記事では、東京都東久留米市に住む43歳の夫婦の1カ月の家計簿を紹介しています。この夫婦は世帯年収1150万円で、月に10万円を貯蓄しています。子供がいないため、現在は生活に余裕があるものの、将来一人になることへの不安を抱えています。

主な支出内訳は以下の通りです:

– 家賃:8万8000円

– 食費:3万円

– 交際費:1万円

– 光熱費(電気代、ガス代、水道代):合計1万6000円

– 通信費:1万円

– 車関連(駐車場代):9000円

– ペット関連:2万円

– 貯蓄:10万円

生活のやりくりのポイントとして、遅い時間にスーパーで割引品を購入することや、会社の安い自販機を利用すること、服を長持ちさせるために裏返して洗うことなどを挙げています。

https://article.auone.jp/detail/1/3/6/27_6_r_20251020_1760961501856605

「ブルワーズファン 解雇 ドジャース」に関する最新情報です。

ウィスコンシン州で行われた大リーグの試合中、ミルウォーキー・ブルワーズのファンがロサンゼルス・ドジャースのラテン系ファンに対して「移民関税執行局(ICE)に電話する」と発言し、これが人種差別的な言動として非難されました。この発言を受けて、ブルワーズファンのシャノン・コビラルシャックさんは勤務先から解雇されました。試合中の口論では、コビラルシャックさんが相手に対して侮辱的な言葉を使い、ドジャースファンのリカルド・フォサドさんが冷静に反論する場面がありました。ブルワーズの広報は、球場での敬意を持った行動を求める声明を発表しています。

https://www.huffingtonpost.jp/entry/story_jp_68f1adfde4b017d85b74bfed

「navex 過半数 navex 過半数」に関する最新情報です。

ゴールドマン・サックス・オルタナティブズが、倫理・リスク・コンプライアンス管理ソフトウェアのリーダーであるNAVEXの過半数株式を取得しました。この取引には、ブラックストーンも重要な少数株主として参加しています。NAVEXは、これによりグローバル市場への展開を加速し、統合型GRCプラットフォーム「NAVEX One」の革新を進める意向です。新たに取締役会に加わるゴールドマン・サックスのメンバーは、同社のグローバルネットワークを活用して、企業の倫理的な文化の構築を支援することを目指しています。NAVEXのCEOは、このパートナーシップを通じて、ガバナンス、リスク、コンプライアンスの未来を変革する新たな章の始まりを歓迎しています。

https://prtimes.jp/main/html/rd/p/000000001.000171371.html

「ニセコ 富裕層 インフラ」に関する最新情報です。

ニセコは、世界的なスキーリゾートとして海外の富裕層を惹きつけており、その魅力は高い収益性と投資の観点から成り立っています。コロナ禍においても、ニセコは他の観光地と異なり、継続的な投資と開発が行われてきました。著者は、ニセコにプライベートジェットが発着できる飛行場や、閉鎖されたヘリポートの再開を提案し、これにより新千歳空港からのアクセスを大幅に短縮し、富裕層向けのサービスを提供することが重要であると述べています。これにより、ニセコのさらなる発展と集客が期待されます。

https://gendai.media/articles/-/157016

「政策 政策 調査 調査」に関する最新情報です。

一般社団法人日本スマートフォンセキュリティ協会(JSSEC)は、スマートフォンのセキュリティ向上を目的とした政策調査タスクフォースを設置しました。このタスクフォースは、国内外の政策を調査し、スマートフォン利用者のリスクを軽減するための提言を行うことを目指しています。現在、日本ではスマートフォンの普及率が高く、サイバー犯罪の脅威も増加しています。JSSECは、スマートフォンに関する情報セキュリティを強化し、利用者と提供者の成長を促進するため、各国の政策を参考にした議論を進める必要があるとしています。また、スマートフォンの安全な利用を推進し、デジタル化を支える取り組みを強化する意向を示しています。興味のある企業は、タスクフォースへの参加を検討するよう呼びかけています。

https://prtimes.jp/main/html/rd/p/000000056.000044553.html

「保険 タイプ タイプ メリット」に関する最新情報です。

この記事では、金利上昇に伴い、貯蓄型保険の魅力が増していることを解説しています。特に、積立保険や変額保険など7つのタイプの貯蓄型保険について、それぞれの特徴やメリットを比較しています。金利の上昇により、大手生命保険会社が「元本割れリスクゼロ」の積立保険を新たに発売したり、終身保険や年金保険の予定利率を引き上げるなど、貯蓄型保険の競争力が向上しています。これにより、貯蓄型保険は多様なニーズに応える選択肢として注目されています。

https://toyokeizai.net/articles/-/879205?utm_source=rss&utm_medium=http&utm_campaign=link_back

「1961 pad pad 有する」に関する最新情報です。

セマグルチドが末梢動脈疾患(PAD)を有する2型糖尿病患者の歩行距離を改善することが、米国・コロラド大学のMarc P. Bonaca氏らによる第IIIb相の二重盲検無作為化プラセボ対照試験(STRIDE試験)で示されました。PAD患者は世界で2億3,000万人以上と推定されており、高齢化に伴いその数は増加しています。これまでPAD患者の機能低下や健康関連QOLの改善に有効な治療法はほとんど存在しませんでしたが、セマグルチドの効果が確認されたことは重要な進展といえます。この研究は20ヵ国の112の外来臨床試験施設で実施されました。

https://www.carenet.com/news/clear/journal/60675

「計画 需要 需要 計画」に関する最新情報です。

需要計画にソフトウェアを導入することには、以下の5つの重要な理由があります。

1. **予測精度の向上**: 複数のデータソースを活用することで、顧客の過去の購買パターンやトレンド、季節ごとの変動などを分析し、需要予測の精度を高めることができます。

2. **サプライチェーンの連携改善**: ソフトウェアを使用することで、サプライチェーンに関与するパートナー間の情報共有やコミュニケーションが円滑になり、全体の効率が向上します。

3. **顧客満足度の向上**: 正確な需要予測により、顧客のニーズに応じた製品を適切なタイミングで提供できるため、顧客満足度が向上します。

4. **在庫管理の最適化**: 需要計画ソフトウェアを導入することで、在庫の過剰や不足を防ぎ、効率的な在庫管理が可能になります。

これらのメリットにより、企業は予期せぬイベントにも柔軟に対応できるようになり、競争力を高めることができます。

https://www.itmedia.co.jp/enterprise/articles/2504/03/news060.html

「計画 需要 需要 計画」に関する最新情報です。

需要計画にソフトウェアを導入することには多くの利点があります。主な理由として、以下の5つが挙げられます。

1. **予測精度の向上**: ソフトウェアは複数のデータソースを活用し、顧客の過去の購買パターンやトレンド、季節ごとの変動などを分析することで、より正確な需要予測を実現します。

2. **サプライチェーンの連携改善**: ソフトウェアを使用することで、サプライチェーンに関与するパートナー間のコミュニケーションが円滑になり、効率的な運営が可能になります。

3. **顧客満足度の向上**: 需要予測の精度が高まることで、顧客のニーズに応じた商品提供が可能になり、顧客満足度が向上します。

4. **在庫管理の最適化**: 正確な需要予測に基づいた在庫管理が行えるため、過剰在庫や欠品を防ぎ、コスト削減につながります。

これらのメリットを通じて、企業は需要計画においてより柔軟で効果的な戦略を実施できるようになります。

https://www.itmedia.co.jp/enterprise/articles/2504/03/news060.html

「計画 需要 需要 計画」に関する最新情報です。

需要計画にソフトウェアを導入することには、以下の5つの重要な理由があります。

1. **予測精度の向上**: ソフトウェアは複数のデータソースを活用し、顧客の過去の購買パターンやトレンド、季節ごとの変動などを分析することで、需要予測の精度を高めます。

2. **サプライチェーンの連携改善**: ソフトウェアを使用することで、サプライチェーンに関わるパートナー間の情報共有が円滑になり、協力体制が強化されます。

3. **顧客満足度の向上**: より正確な需要予測により、顧客のニーズに応じた商品提供が可能となり、顧客満足度が向上します。

4. **在庫管理の最適化**: ソフトウェアは在庫の動きをリアルタイムで把握し、適切な在庫レベルを維持することで、過剰在庫や欠品を防ぎます。

これらのメリットにより、企業は不確実な市場環境に柔軟に対応できるようになります。

https://www.itmedia.co.jp/enterprise/articles/2504/03/news060.html

「就職氷河期世代 就職氷河期世代 貧困 年金制度」に関する最新情報です。

この記事では、日本の年金制度改正案が「就職氷河期世代」の貧困問題にどのように影響するかを検討しています。年金改正は現役世代や年金受給者にとって重要な課題であり、厚生労働省が示す改正案の内容を分析し、今後の年金制度の展望について考察しています。特に、就職氷河期世代の生活向上に向けた大改革の必要性が強調されています。

https://toyokeizai.net/articles/-/865646?utm_source=rss&utm_medium=http&utm_campaign=link_back

「hy hy タイプ タイプ」に関する最新情報です。

パナソニック株式会社は、2025年4月下旬に新しい冷凍冷蔵庫「コンパクトBIGシリーズ HYタイプ」を発売します。このシリーズは、省スペース設置と大容量化を実現しており、冷蔵室、野菜室、冷凍室の自動撮影機能を備えたAIカメラが搭載されています。このAIカメラは、特定の60種類の野菜を自動認識し、食材管理をサポートします。また、HYタイプだけでなく、既存のパナソニック冷蔵庫でも利用可能で、定額利用サービスも提供される予定です。

https://news.panasonic.com/jp/press/jn250305-1

「迎え reynato reynato tokyo」に関する最新情報です。

reynato.tokyoは、11期目を迎え、電通・GO出身の田中陽樹と、クリエイターオブザイヤー受賞歴のある梅田哲矢を顧問に迎え、クリエイティブ・ビジネスプロデュースの体制を強化しました。これにより、ブランドデザインだけでなく、プロモーションの企画・実装面でも強化を図り、包括的なブランド体験を提供するクリエイティブパートナーとしての役割を果たします。田中氏は実現力と実装力に優れ、梅田氏は事業と市場の視点からインパクトのあるクリエイティブを生み出すことに期待されています。両者の加入により、reynato.tokyoはデジタル領域を中心にサービスを拡張し、ブランディングとプロモーションを一貫して行うことを目指しています。

https://prtimes.jp/main/html/rd/p/000000004.000081834.html

「クレジットカード 海外旅行 人気」に関する最新情報です。

海外旅行において人気のクレジットカードの国際ブランドは「Visa」で、シェア率は64.58%です。次いで「JCB(15.28%)」、「Mastercard(13.19%)」、「アメリカン・エキスプレス(5.32%)」が続きます。旅行者がクレジットカードを選ぶ際の重視ポイントとしては、加盟店の多さ(35.42%)、自動付帯の保険(34.26%)、充実した保険内容(8.8%)などが挙げられます。

一方、海外でクレジットカードを利用する際の注意点としては、スキミング被害のリスク(41.2%)や紛失・盗難のリスク(35.88%)が最も多く指摘されています。クレジットカードの利用メリットとしては、多額の現金を持ち歩く必要がない(58.1%)ことが挙げられ、防犯上の観点からも好まれています。

https://www.huffingtonpost.jp/entry/story_jp_66f8de79e4b023b8021cd998

「人材 人材 獲得 獲得」に関する最新情報です。

デジタル分野の人材獲得競争が激化しており、富士通は初任給を40万円超えに引き上げる動きを見せている。ジョブ型雇用を導入し、即戦力人材の獲得が重要視されている。一方、東芝やシャープなどはジョブ型を導入しておらず、競争力で後れを取る恐れがあると指摘されている。業界内の格差が広がる可能性もあるという。

https://www.itmedia.co.jp/news/articles/2407/16/news128.html

「マネーフォワード pr pr times」に関する最新情報です。

マネーフォワードが北海道コンサドーレ札幌と協力し、「マネーフォワード ビジネスカード」を通じてチームを支援するプロジェクトを開始。ビジネスカードで決済する度にポイントが還元され、その一部をコンサドーレに寄付可能。企業や個人事業主はスポンサー契約なしで直接チームや地域経済を支援できる。プロジェクト参加方法やビジネスカードの特徴も紹介。

https://news.google.com/rss/articles/CBMiOWh0dHBzOi8vbWFpbmljaGkuanAvYXJ0aWNsZXMvMjAyNDA2MjgvcHIyLzAwbS8wMjAvMjcyMDAwY9IBAA?oc=5

「コロンブス 悲惨 持ち込ん」に関する最新情報です。

14世紀半ばの黒死病は有名な大流行病だが、それ以外にもペストがヨーロッパで終息し始めた頃にスペイン人が新世界に持ち込んだ疫病があり、これはより悲惨な流行病だった。

https://toyokeizai.net/articles/-/763733?utm_source=rss&utm_medium=http&utm_campaign=link_back

「hy 0021 hy 0021」に関する最新情報です。

FDK株式会社は、世界最小クラスの「Bluetooth Low Energyモジュール」の新製品「HY0021」のサンプル出荷を2024年7月下旬より開始することを発表した。このモジュールは、超小型機器を手軽に開発できるよう設計されており、電波放射性能を向上させている。また、コスト削減を図り、医療機器や紛失防止タグ、見守りタグなどに適しているとされている。新製品の主な特長は、モジュール周辺部品の配置の自由度向上である。

https://prtimes.jp/main/html/rd/p/000000017.000108577.html

「特徴 銀行 富裕層」に関する最新情報です。

都心3区では、富裕層が多いエリアなら特に「投資」に特化した銀行が人気であることが分かる。ネット系銀行では楽天銀行や住信SBIネット銀行が上位に位置し、特に中央区で利用が高い。また、信託銀行のSMBC信託銀行や外貨に強いプレスティアも港区で人気があり、外貨預金に強いソニー銀行も中央区で高い利用率がある。

https://toyokeizai.net/articles/-/751741?utm_source=rss&utm_medium=http&utm_campaign=link_back

「amazon amazon 共同 テレビ」に関する最新情報です。

パナソニックとAmazonが共同開発したスマートテレビが6月以降に国内で発売されることが発表された。このテレビはファイアTVを搭載し、インターネットに接続して動画などを楽しむことができる。パナソニックは2030年までにテレビの販売台数を3割増やす目標を掲げており、個々の視聴者に合わせたコンテンツ提案など新機能も備えている。

https://news.google.com/rss/articles/CBMiPGh0dHBzOi8vd3d3Lm5pa2tlaS5jb20vYXJ0aWNsZS9ER1haUU9VRjA4NFZaMFk0QTUwMEMyMDAwMDAwL9IBAA?oc=5

「生活 年収 世帯」に関する最新情報です。

東京都東久留米市に住む43歳女性世帯の夫婦は、世帯年収1150万円で月に10万円を貯蓄しており、子供がいないため生活に余裕があると話している。主な1カ月の出費内訳は、家賃、食費、光熱費などで、節約術としてスーパーで割引品を購入したり、会社の自販機やウォーターサーバーを利用したりしている。将来一人になった場合の生活に不安を感じている。

https://news.google.com/rss/articles/CBMiRmh0dHBzOi8vYXJ0aWNsZS5hdW9uZS5qcC9kZXRhaWwvMS8zLzYvMjdfNl9yXzIwMjQwNDA0XzE3MTIyMzc3NjIzNzE4ODDSAQA?oc=5

「留学 サニー 事業部長」に関する最新情報です。

瀬戸内サニー株式会社は、地元高校生の岡林ななみ氏を特命留学事業部長に迎え、留学事業のプロジェクトチームを立ち上げました。岡林氏は留学経験を持ち、若者に国際的な経験を提供したいという想いから参画しました。プロジェクトチームにはクラウドファンディングでの支援者も参画し、留学事業の拡充を図っています。

https://prtimes.jp/main/html/rd/p/000000070.000032288.html

「osidori 家財 アプリ」に関する最新情報です。

2024年3月18日、日新火災海上保険株式会社は、夫婦やカップル向けの共有家計簿・貯金アプリ「OsidOri」上に、賃貸住宅入居者向けの家財保険のご案内ページをリリースしました。この保険は、賃貸住宅に入居する際に必要な賠償責任や家財の補償が含まれており、20〜30歳代を中心に支持を受けています。保険料は年間3500円からで、手続きはネット上で完結する利便性があります。OsidOriは夫婦やカップル向けのアプリであり、結婚や子供を授かるなどのライフステージにいる利用者に利用されています。両社の価値観やお客様層の一致から、アプリを活用した取り組みが始まりました。

https://news.google.com/rss/articles/CBMiOmh0dHBzOi8vcHJ0aW1lcy5qcC9tYWluL2h0bWwvcmQvcC8wMDAwMDAwMjUuMDAwMTA3NjY0Lmh0bWzSAQA?oc=5

「離職 辞め 決め」に関する最新情報です。

転職問題について、500人の離職経験者の話から、「次を決めずに辞めちゃダメ」という考え方が必ずしも正しいとは限らないことが分かった。離職をきっかけに新たな道を見つける人や自分の心の声に従って行動する人がいることが紹介されている。例えば、新卒で入社した会社を辞め、自分のやりたいことに近づくために転職した経験者の事例が挙げられており、離職後にキャリアスクールでスキルを学んだり、異なる職種で働いたりするなど、新たな可能性を模索する姿勢が示されている。

https://news.google.com/rss/articles/CBMiR2h0dHBzOi8vYXJ0aWNsZS5hdW9uZS5qcC9kZXRhaWwvMS8zLzYvMTM2XzZfcl8yMDI0MDMwOV8xNzA5OTMyNjEzODQyMTc50gEA?oc=5

「cloudy cloudy 代表 お金」に関する最新情報です。

アパレルブランド「CLOUDY」の代表が、アフリカに服を送ることに怒りを感じた男性から学んだお金の本質について紹介されています。この男性との面接で落とされた経験から、お金と経済の本質について考えるきっかけとなりました。アフリカに服を送ることに対して怒りを感じた男性は、現地の経済を損なう可能性があると主張していました。この経験を通じて、お金の本質は単なる物質的な価値ではなく、人々の生活や経済に与える影響も含まれることを学びました。アパレルブランドの代表は、持続可能なビジネスモデルを追求し、地域社会や環境に配慮した活動を行うことの重要性を強調しています。

https://toyokeizai.net/articles/-/720279?utm_source=rss&utm_medium=http&utm_campaign=link_back

「結果 働き 調査」に関する最新情報です。

テレワークの普及が要因となり、意外な結果が出た働きたい街ランキングの調査結果が公表されました。調査は1都3県(東京、神奈川、埼玉、千葉)の社会人と学生を対象に実施され、計6,972人が回答しました。結果は、社会人のランキングでは池袋が9位、八重洲・京橋が8位、秋葉原が7位、みなとみらいが6位、銀座が5位、日本橋が4位、横浜が3位、新宿が2位、丸の内・大手町が1位となりました。一方、学生のランキングでは銀座が9位、飯田橋・九段が8位、みなとみらいが7位、池袋が6位、渋谷が1位となりました。この結果から、テレワークの普及により働く場所が多様化し、通勤時間の短縮が重視される傾向があることが指摘されています。

https://www.huffingtonpost.jp/entry/hatarakitaimachi_jp_65694d69e4b066e398b719b1

「関心 答え 変動」に関する最新情報です。

内閣府の調査によると、若者の気候変動問題への関心は年代によって差があることが分かりました。18〜29歳の若者の中で、70.7%が気候変動に関心を持っていると答えました。一方、60〜69歳の年代では95.3%が関心を持っていると回答しました。また、パリ協定についても調査され、78.8%が知っていると答えました。若者の中では31.0%が積極的な取り組みを感じており、気候変動に対する意識が高まっていることが分かりました。

https://www.huffingtonpost.jp/entry/story_jp_6555b18fe4b05723e4bbc9a4

「為替 ヘッジ 機能」に関する最新情報です。

ジーフィット株式会社は、為替リスクコントロールのトレーダムにより、より柔軟な為替ヘッジ機能を追加しました。これにより、市場の変化に合わせた提案を行い、企業を為替リスクから守ることができます。また、リバースヘッジ機能の追加など、さまざまな機能のバージョンアップも実施され、今後は幅広い企業が活用できるよう展開される予定です。さらに、トレーダムコミュニティの利用者はスマホでも確認が可能であり、移動中や外出先でも為替のマーケット状況や予測の変化を確認することができます。

https://prtimes.jp/main/html/rd/p/000000010.000110792.html

「女性 女性 将来 不安」に関する最新情報です。

株式会社人生分の1は、夜職の女性の将来の不安を解決するために、30社と提携して新しいサービス「First Life Agent」をリリースしました。このサービスは女性の独立を支援する応援団であり、営業力やコミュニケーション能力などのビジネススキルを学び、独立をサポートするものです。また、サービスでは初級編の営業研修や目標設定などのサポートも提供されています。さらに、提携している30社からは100種類以上の商材が提供されています。このサービスは、夜職の女性が将来に不安を抱えることを解消し、活躍することを考えるためのサポートを提供しています。

https://prtimes.jp/main/html/rd/p/000000001.000116415.html

「2人 男性 男性 2人」に関する最新情報です。

新潟県上越市の直江津港沖で、バッテリー上がりにより帰港できなくなった船釣りの男性2人が救助されました。救助を行ったのは上越海上保安署で、2人は群馬県沼田市に住む68歳と71歳の男性です。2人は釣りを終えて帰港しようとした際、バッテリーが上がりエンジンがかからなくなったため、救助を求める通報を行いました。上越海上保安署の巡視艇が現場に急行し、2人を救助しました。この事故を受け、マリンレジャーにおいて事前の気象情報やマリーナの出港時刻の確認など、安全対策の徹底が呼びかけられています。

https://news.google.com/rss/articles/CBMiN2h0dHBzOi8vbmV3c2RpZy50YnMuY28uanAvYXJ0aWNsZXMvYnNuLzY4OTAyNj9kaXNwbGF5PTHSAQA?oc=5

「10 prime prime 会員」に関する最新情報です。

Amazon Prime会員専用割引で、BMAX I9Plusタブレットが最低価格の10,990円で販売されています。この割引は期間限定で、Prime会員限定の特典です。この新商品は好評で、Android 12を搭載し、8GBのRAMと64GBのストレージを備えています。詳細はBRIDGE(ブリッジ)テクノロジー&スタートアップ情報のウェブサイトで確認できます。

https://news.google.com/rss/articles/CBMiI2h0dHBzOi8vdGhlYnJpZGdlLmpwL3BydGltZXMvNDg5Mzc30gEA?oc=5

「amazon 期間 gb」に関する最新情報です。

【期間限定】Amazonでは、Android 12を搭載した超高性能な8コアのT616 CPUを搭載した8GB+128GBのタブレットが超激安で販売されています。最安価格は19,790円です。セール期間は07/02 23:45までで、割引額は10,110円です。このタブレットは、BMAX I11PLUSという商品で、2Kの画面を持ち、2023年6月29日までのセール情報となっています。

https://news.google.com/rss/articles/CBMiOmh0dHBzOi8vcHJ0aW1lcy5qcC9tYWluL2h0bWwvcmQvcC8wMDAwMDA0OTguMDAwMTEwMzk4Lmh0bWzSAQA?oc=5

「アプリ 10万 10万 ダウンロード」に関する最新情報です。

中国のあるアプリが、車のバッテリー状態を確認するためのアプリであり、位置情報を送信していたことが判明しました。このアプリは、日本でも利用されており、10万回以上ダウンロードされています。このアプリは、個人情報を収集する問題が存在しており、管理に問題があるとされています。このアプリは、スマートフォンに搭載されており、自動車と組み合わせて使うことができます。このアプリは、Quicklynks BM2というBluetoothモニターを使用しており、このモニターが位置情報を送信していたことが判明しています。

https://news.google.com/rss/articles/CBMiS2h0dHBzOi8vZ2lnYXppbmUubmV0L25ld3MvMjAyMzA2MjctY2FyLWJhdHRlcnktbW9uaXRvci1sb2NhdGlvbi1kYXRhLWNoaW5hL9IBAA?oc=5

フィッシング対策協議会が、Appleをかたるフィッシングメールが増えているとして注意喚起を行った。偽サイトに誘導され、カード情報などが窃取される可能性があるため、Apple IDに再認証が必要などというメールには注意が必要。また、ITmedia NEWSでは、業務部門が抱える課題をITで解決する方法について紹介している。さらに、集英社が販売していた「AIグラビア」について、生成AIの課題について検討が足りなかったため、販売を終了し、Twitterも削除したことが報じられた。

https://www.itmedia.co.jp/news/articles/2306/05/news162.html