貯金、できてますか?

貯金ができる方法で一番手っ取り早いのが「お金を使う暇もないほどに働く」ことですが、これが少しでも隙を見せると「自分へのご褒美」という悪魔のささやきで浪費に転じてしまう諸刃の剣です。

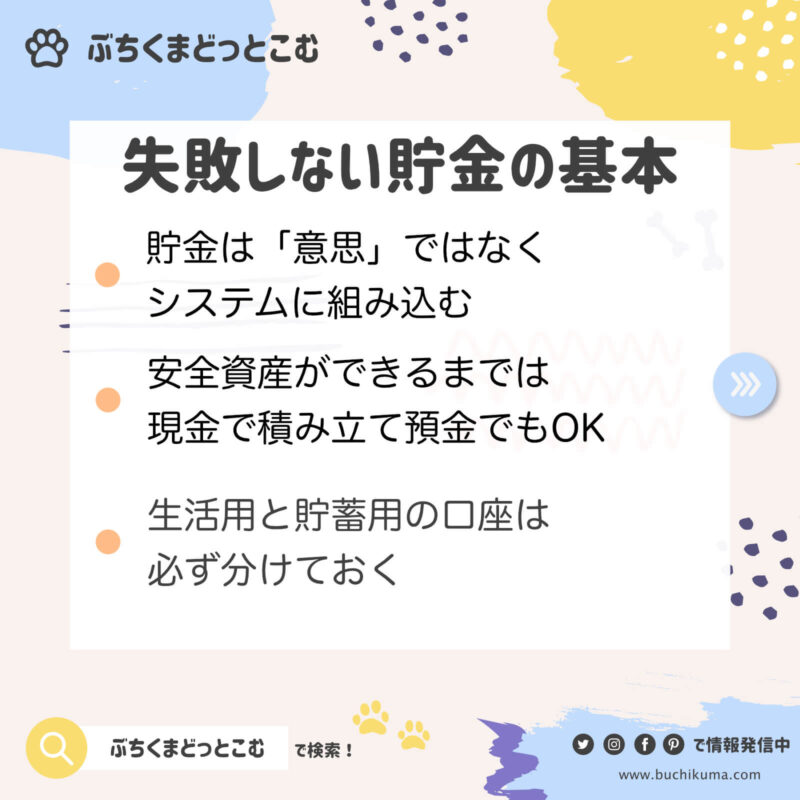

貯金に関しては基本的に感情を排して「システム」に落とし込むのが一番です。

システムに落とし込むためには、給料天引きで別枠に貯金していくのが一番ですが、貯金できない人はそんなことしたくないんですよ。汗水垂らして稼いだ、僕の大事なお金なんですよ!

というわけで、このページでは、あくまでも「貯金」をアミューズメントとして、あるいはひとつのライフワークとして取り入れるために役立つアプリをご紹介します。

貯金をシステムに落とし込む方法

そもそも、貯金をする目的がなんなのかで、話は変わってきます。

おそらくほとんどの場合が、「将来のために」というあやふやで不明瞭で、誰のなんのためだかわからんお金の使い道のための貯金だから、手がつかないんだと思います。

ここで、想像力たくましく、将来の嫁のために結婚指輪と一軒家をプレゼントするんだ、という志高めの紳士であればいいのですが、だいたい、そういった紳士は世間では「オタク」と呼ばれる人種だったりします。たくましい。

まずは、イマジネーションだけで貯金への決意を固めるのは一般人には難しいので、妥当で不惑の目標を設定します。

貯金の目標となりうる事象

貯金の目標を設定できるように、まずは一般的に「みんなはこんな目標で貯金しているよ」という一般例を提示して、あなたのモチベーションに寄与しようかと思います。

生命維持のための貯金

貯金の目標の大前提として、「生活が維持できるお金が3ヶ月分」は必要です。

最低でも失業給付がもらえるまでの期間を耐え凌ぐ

この3ヶ月は根拠のある数字で、仕事を辞めたあと、雇用保険がもらえますが自己都合の場合は3ヶ月間、失業給付がもらえない期間があります。

そのため、どんな方であっても、最低限3ヶ月分の生活費を貯金しておく必要があります。

生活費の3ヶ月分は人によると思いますが、給料3ヶ月分くらいで考えると良さそうな気はします。

これは最低限必要な貯金なので、この貯金額すらない状態であれば割と切羽詰ってます。

「貯金できないー」とか言ってる暇なく、とりあえず生活維持費以外は全部貯金しましょう。本当にやばいです。

イベントに備えた貯金

既に控えているイベントなどのために貯金するのは「必要額」が決まっているので目標としやすいです。逆に言えば、「なんとなく結婚資金」など、曖昧な形で貯金し始めている場合は、一度、見積もりなどで必要な経費を導くと分かりやすいと思います。

ありうるイベント貯金

- 結婚資金(総額約350万円ーご祝儀約200万円)

- 新婚旅行(50〜70万円)

- 海外旅行(ヨーロッパで約30万円)

- 出産・子育て(約50万円)

- 新築・マンション購入(頭金10〜30%程度)

イベントに向けての貯金の場合は、金額が明白なので、金額に対して残り日数で割れば毎月の貯金額が決まるので、天引きするなり対応すれば大丈夫です。

夫婦で貯金するなら

少しPR的に挟み込みますが、イベント貯金で「二人の目標」の場合、高い確率でどちらかが脱落して喧嘩になります。これは責任の分散が起きているので、二人の合計金額ではなく、個々の収入と照らし合わせて、各々どれくらい貯金するかは目標設定時に決めた方がトラブルが少ないです。

特に、結婚関連だと「頓挫」したときに、お金のトラブルに発展しやすいのですが、お互いにお金を分けて管理している場合にはスムーズに決着がつきます。

二人の口座を分けて管理すると、貯金実戦には弊害となりやすいのですが、そんな弊害を解決してくれるアプリが、Oshidoriですね!

これは、それぞれの口座と連結して管理できる家計簿アプリで、自分だけの家計簿は共有しないなど細かい設定も可能。まさに、イベント貯金に役立つアプリなので、ぜひ一度チェックしてみてください。

夫婦でお金の話すると、いつも喧嘩する

最近、OshidOriの魅力が開花してきて、なかなかおすすめできるように。この辺りの「家族でお金を管理するってどういうこと」的な記事も書きましたので、何かの参考にしてみてください。

将来のための貯金

これが、一番失敗しやすい貯金目標です。ただ、必要なことではあるので、実践できているか実践できていないかで、将来の資産額が大きく変わってきます。

私のように死ぬほど仕事が嫌いな人間は、つべこべ言わずに「必要額」をサクッと集めてアーリーリタイアするのが吉。

将来のための資産も、給与天引きで予め貯金する分を別口座にしてしまえば即解決です。

ですが、意志の弱さに定評がある私からすると、昨今はウェブを使えば家にいながらお金の出し入れができるので、なんやかんや、別口座もメインの口座バリに簡単に使えてしまうんですよね。

定期預金は資産運用の機会を潰す悪手

簡単に引き落とせない定期預金など利用すればいいのですが、そうなると今度は銀行に一定期間資産を固定しておかなければならず、実はこれは資産運用上は致命的な「チャンスの損失」だったりします。

先に申し上げた「生命維持のための貯金」など、一定額を預ける場合は定期預金でもいいのですが、これから資産が増えてくるという時期に、漫然と定期預金をするのは「お金の管理」を学ぶべき20〜30代にはもったいない話。

お金の価値は、これから大きく変動する時代になり、お金の管理方法を知らないだけで、「気付いたら、円の価値が半分に」なんてことになりかねません。

というわけで、将来のための貯金は「資産運用」を想定しながら、練習でもいいので少しずつ「貯金」以外の方法でも取り組んでいくことをお勧めします。

貯金をシステム化できるお勧めアプリ

というわけで、相変わらず長い前置きを仕込んでから、本題のアプリ解説です。

貯金のシステムを作るために役立つアプリです。

finbee

大本命は、どこかしこでも紹介されているので当サイトではあまり触れたくない「finbee」です。

どこもかしこも褒め散らかしているので、なんとか悪いところを見つけたいのですが、せいぜい競合相手をぶつけるくらいしかできないくらい、いいサービスですよね。

貯金のやり方が豊富

前置き部分で散々書きましたが、結論としてはやはり、「貯金はシステムに組み込まないとできない」ということ。

目標がある貯金は割と取り組めますが、日々の暮らしの中に「貯金」を入れ込むことで、お金への関心がむいて、「貯金が楽しくなる仕組み」がたくさんあるのが、finbeeなんですね。

貯金がご褒美、罰ゲーム?

これ、貯金を苦にしている側としては、ご褒美的に貯金されても困るなって思うんだけど。

その場合は、カードでおつり貯金みたいに、カード決済するたびに貯金として天引きされるシステムにして、貯金が増えると同時に「カード使いすぎたな」と実感できるような感じにするといいと思います。

歩数・位置情報を使って運動を習慣化

最近流行の、歩数貯金なんかもできるんですね。

位置情報も合わせたチェックイン貯金なんかもあって、業績がいいといろんな機能をどんどん取り入れて、いいアプリに仕上がっていきますね。

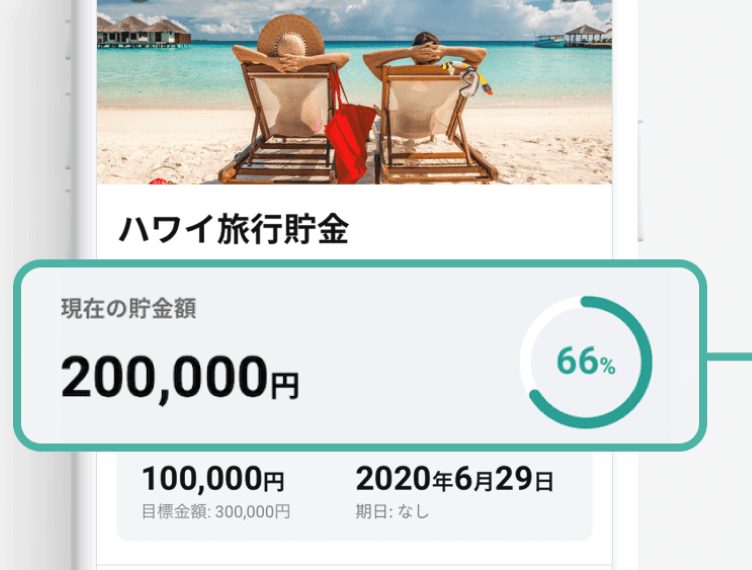

目標が明確に

finbeeは家計簿的にも使用できて、何より「目標額」を設定して共有までできるのが魅力です。

家計簿アプリのZaimとも連動できるので、使い方がどんどん広がっていきますね。

自分の持っているお金、使用しているお金が自動で入力される「家計簿アプリ」は本当にお勧めなので、貯金方法と合わせて、家計簿をつけることもお勧めします!

コロナでも自粛に役立った

実際のところはわかりませんが、こんなニュース記事が出ていました。

―外出自粛のなかできる貯金/自粛ストレスを改善

平日のリモート勤務増加、土日の外出自粛要請により、「自炊/おうちご飯/自粛/家から出ない」をキーワードとする貯金ルールが3月半ば以降目立ちはじめました。

https://prtimes.jp/main/html/rd/p/000000050.000023816.html

これ、何も考えずにつみたてしているだけでなく、生活の変化に合わせて目標・マイルールを変更して活用しているってことですね。

もう、finbeeが生活の主軸になっている人たちがいるってことか。少なくとも、その方達は、楽しんで貯金してそうですね。

しらたま

Zaimの話をしたので、家計簿アプリで最もおすすめできるMoneyFoward Meを運営しているマネーフォワードの「しらたま」も紹介していきます。

機能面では圧倒的にfinbeeが強いのですが、利用している家計簿アプリがマネーフォワードの場合は、連携面でややしらたまに軍配が上がる。

しらたまには2種類のアプリがある

実は、2種類のしらたまがありまして、お好みのしらたまをご堪能いただけます。

ちなみに、カードを登録するだけで始められるプリカにしらたまの方が、使いはじめのハードルは低く、利用する際にやや制限があるイメージです。

バンクにしらたま

貯金は口座に貯めていく、ベーシックな貯金積立アプリです。連携している銀行を確認しておきましょう。

プリカにしらたま

プリペイドカードに貯めて使用する際にはネットショッピングなどで利用する感じです。

貯金を運用する、簡単投資アプリ

しらたまもfinbeeも、貯金までの道のりを簡単にしてくれる便利アプリでした。

次に、少し溜まったお金を、もう少し増やせるorリスクヘッジできるように運用していきます。

資産運用になるとどうしても証券口座が必要になるので、登録などの手間が増えるのが難点です。

もう、若い方でも、ほとんどの方が資産運用に興味を持ち、実際に着手しています。とりあえず、雰囲気だけでも投資をしてみるなら、トラノコやWealthNaviと言ったアプリの利用がお勧めです。

トラノコ

トラノコの詳細な使い方については別記事をご覧いただければいいのですが、自分でも面倒なので、ここにも簡単にトラノコの運用方法を書いておきます。

トラノコも、実はfinbeeやしらたまのように、お釣りなど小額から利用できる資産運用アプリで人気が高いです。

手軽にファンドに投資できる

一体、何が違うのかと言えば、finbeeやしらたまは貯金であったのに対して、トラノコは「資産運用」のための資金を積み立てていきます。

ん? 何が違うの?

ざっくり言えば、トラノコファンドに投資する形で、配当が得られます。リスクが高めた「株式中心」の大トラファンドの場合、2018年実績だと年率4.3%で運用されています。

登録が少し手間、元本割れのリスクも

一方で、ただの貯金ではないので、月額利用料や手数料などがかかるのが大きなデメリット。指定口座を開設するためにマイナンバーなどの個人情報も必要になります。

ただ、一般的な証券口座を開設するよりは、アプリで完結する分、手軽に始められる投資とも言えます。詳細は当サイトの記事でもいいのですが、一度アプリをダウンロードしてみるのが一番わかりやすいと思います。

やはり、投資なので元本割れのリスクはあるのでご理解を。

WealthNavi

WealthNaviも一時期ガチで運用していたのですが、ちょっとこんなご時世なので様子見。しかし、ある程度資産が溜まってきて、「あれ、株価が安くついているな」というときには買い足していくのが簡単な資産運用の方法。

AIというキャッチーな魅力

株だと、各銘柄に目を通すのが面倒だけど、WealthNaviはAIがあなたの資産を運用してくれるので、だいたい、世界情勢の大まかな変動だけ把握していれば、資産の状況がわかります。

例えば、昨今のコロナ禍のような世界経済に大打撃を与えると、当然景気は落ち込みます。

こういった不況のときは、流石にWealthNaviで運用しても資産価値は目減りします。ですが、逆に、株価が低い時に少し買い足しておくことで、資産価値が回復したときに、貯金以上に利益を上げることができます。

基本的には積立運用なので、我々がやるべきことはほとんどありません。税制面でも優遇した処理が可能なので、資産のうちの何割かはWealthNaviに入れておくと、あらゆるリスクへの対処がしやすくなります。

とは言え、やはり元本割れの可能性はあります。全財産を投入するようなものではないので、その点は注意しましょう。

お金が足りない時に役立つアプリ

貯金の話をしているのに、貯金がなくなったときの話はしたくないのですが、こんなものがある、という魔法のカードの話。

バンドルカード

バンドルカードは、ただのプリペイドカードなのですが、クレジットカードのように「後払い」が可能なのが特徴です。

恐ろしいことに、審査なし・年齢制限がないので、未成年でも使用可能。

ですが、お金がなくなって困ったら、未成年ならまずは家族など近しい人に相談するようにしましょう。

結局、お金に困らないためにはどうしたらいいの?

最後までお読みいただき、ありがとうございます。とりあえず必要な情報は列記していきましたが、これだけ読むと「結局、何をしたらいいんだい?」と悩んでしまうところです。

最後に、なるべく手軽にお金を貯める・増やすことができる方法を書いておきますので、まとめとしてご活用ください。

お金をしっかりと貯める

- まずは貯金したい金額を決める(漠然とした目標ではなく、実現可能で明確な目標を)

- 目標金額までの達成期間を決める

- 目標金額と達成期間から、1ヶ月に必要な貯蓄額を割り出す

- 毎月の収入から自動で貯蓄する仕組みを利用する(天引き、自動投資など)

貯金を仕組み化できるアプリ

貯金を手助けしてくれるアプリです。

finbee

しらたま

ため方を工夫する

- 投資の方が利率は良く、知識(マネーリテラシー)も身につくので効果は高い

- 生活安全圏以外のお金はバランスよく投資に回す

- 増えるお金に夢中になって投資に回しすぎない

投資を始めると、貯金がバカバカしくなるくらいにはお金が溜まり始めるけど、リスクを理解してちゃんと安全な資産も確保しておくことが重要です。

貯金の運用幅を広げる

貯金の運用を助けてくれる投資系アプリです。

トラノコ

Wealth Navi

お金に関するアプリ記事の一覧

家計簿やおこづかいが稼げるアプリに関する情報は、以下の記事にまとめてあります。

家計簿アプリ

今年おすすめの家計簿アプリ「レシート読取は時代遅れ」という記事でアプリの選び方やおすすめについてまとめています。

家計簿アプリの選び方

- パソコンでも家計簿アプリを使う場合はどうしたらいい?

- 家族で共有して使いやすい家計簿アプリはどれ?

- 家計簿が続かない時に「諦めるべき項目」をまとめました

- 小学生、これからお小遣いをあげるなら「家計簿アプリ」を利用しよう

- 中学生にスマホ持たせる時に「家計簿アプリ」を仕込むべき理由

- 年金の管理にも使える!シニア世代におすすめの家計簿アプリ

- 家計簿の選び方「デジタル、アナログ、お手軽アプリ」どれにする?

- 連携しない家計簿アプリ|このご時世でもオフラインがいい

- 家計簿アプリが安心な理由と、危険な不正Appの違いを見極める

- 夫婦・カップル・パートナーと一緒に使える、おすすめの家計管理アプリ

この家計簿アプリはどう?レビュー記事

- ドコモならマネフォから「スマー簿」に切り替えた方がいい?

- 子供のお小遣いでも大丈夫?家計簿プリカ「B/43」レビュー

- OsidOriで家族・夫婦・パートナーの貯金を把握できるようにする

- 家計簿アプリ「Dr.Wallet」は現金会計多めの方におすすめ

- 「おカネレコプラス」使い勝手で選ぶなら無印で十分か

- 「らくな家計簿」はシンプル系の中では格段にいいアプリ

- 家計簿recemaru [レシマル]の残念なポイント

- 家計簿アプリ「Moneytree」がいまいちと感じるところ

- 「おかねのコンパス」は家計簿としてはイマイチでも資産管理はピカイチ

MoneyForward ME

- スマー簿とマネフォ、有料プランも考えるならどっち?

- マネフォ乗り換え先のおすすめ「連携数4で継続、併用ルートも検討」

- マネーフォワードME、プレミアム会員に移行するか悩む

- マネフォ、資産管理に特化したプランが始まる

- 家計簿アプリ「マネーフォワードME」の不満と心配事

- 家計簿アプリを2年間使用してZaimをやめた理由【マネーフォワードと比較】

コメント

「外惑星 生命 証拠」に関する最新情報です。

系外惑星K2‑18bにおいて、生命の存在を示す「最も有力な証拠」が発見されたと、ケンブリッジ大学の天文学者チームが発表しました。彼らはJWSTのデータを解析し、海洋プランクトンが生成すると考えられるジメチルスルフィド(DMS)とジメチルジスルフィド(DMDS)を検出しました。しかし、科学ライターのコーリー・S・パウエル氏は、これらの化合物が生物由来でない可能性もあることを指摘し、期待を戒める声も上がっています。さらなる研究が必要とされています。

https://japan.cnet.com/article/35231964/

「金利 定期預金 キャンペーン」に関する最新情報です。

auじぶん銀行は、2023年12月23日より1年もの円定期預金金利を年0.4%に改定しました。改定前の金利が適用される期間(12月4日から22日)に預け入れた場合、中途解約して再度預け入れることで新しい金利が適用されます。また、冬のボーナスキャンペーンを利用すると、2025年2月28日までの新規預け入れに対して特別金利年0.85%(税引後年0.67%)が提供されます。さらに、円預金の増加額に対して年0.15%の現金プレゼントもあり、これらを合わせると最大年1.0%(税引後年0.79%)の金利となります。

https://www.itmedia.co.jp/mobile/articles/2412/23/news129.html

「building wealth building wealth」に関する最新情報です。

タイトル: 祖母が愛したであろう資産管理商品を構築する創業者

このプロダクトの創業者は、ウォール街での長年の経験を経て、アメリカン・エキスプレスやJPモルガン・チェースでの役職を務めてきました。彼女は、金融業界が消費者が資産を築き理解する手助けをする上で、まだまだ改善の余地があることに気づきました。「WealthMoreは、ペロトンと資産管理を組み合わせたものです。私たちの目標は、99%の人々にとってそれを普通のことにすることです。より多くの人々が経済的に成功することで、社会的な影響は大きくなります」と彼女は語ります。

このプロダクトの構築は、創業者にとって非常に個人的な旅でもあります。彼女の祖母はハイチからアメリカに移住し、家族の非公式なマネーコーチとして活躍しました。多くの移民と同様に、彼女は目標を達成し、家の頭金を用意する手助けをしました。お金について話すことや、同じ興味を持つ人々と過ごすことを楽しんでいました。

https://techcrunch.com/2024/08/24/the-founder-building-a-wealth-management-product-her-grandmother-would-have-loved/

「wealth lucid saudi」に関する最新情報です。

ルシードモーターズは、CEOのピーター・ローリンソンがサウジアラビアの公的投資ファンド(PIF)への過度な依存を警戒していると述べた後、再び同ファンドから15億ドルの資金を調達しました。この資金は、プライベートプレースメントとローンファシリティの形で提供され、ルシードの損失を解消するための支援となります。ローリンソンは、この資金注入をサウジアラビアのルシードに対する長期的なコミットメントの「力強いさらなる支持」と表現しました。

https://techcrunch.com/2024/08/05/lucid-motors-funding-saudi-arabia-q2-earnings/

「日比谷公園 開花 リュウゼツラン」に関する最新情報です。

都立日比谷公園で数十年に一度咲く「リュウゼツラン」が開花し、高さ7.7メートルの黄色い花が楽しめると話題になっています。この花は約60年ぶりの開花であり、日比谷公園の公式アカウントが動画を公開し、多くの人々がその美しさに感動しています。開花は1か月ほど続く見込みで、興味がある方は足を運んでみる価値があります。

https://www.huffingtonpost.jp/entry/story_jp_66932852e4b01d94edcc14e5

「小池 コロナ禍 小池 都政」に関する最新情報です。

コロナ禍の中、小池都政は困窮者に対して冷酷な姿勢を見せていた。例えば、食品配布所に対する妨害や支援団体への妨害などが行われた。蓮舫氏の立候補が知らされたことで、押し殺していた感情が動き出し、小池都政の姿勢に対する批判が再燃した。

https://www.huffingtonpost.jp/entry/story_jp_666a1a0be4b076909e1d0037

「デジタル インフォマート コロナ禍」に関する最新情報です。

コロナ禍においてデジタル化は進展しているが、デジタルトランスフォーメーション(DX)は進んでいないというインフォマート石塚氏の指摘がある。フード業界でも紙の取引からインターネット上での取引へ移行し、業務効率と情報精度を向上させる動きがあるが、DXの進展には課題が残っていると述べられている。

https://www.ssnp.co.jp/feeding/551424/

「タイトル ゲーム やる」に関する最新情報です。

位置情報ゲームの複数タイトルを効率的にプレイする挑戦日記で、歩行距離を活用する方法について考察されている。

https://news.google.com/rss/articles/CBMiNWh0dHBzOi8vd3d3LjRnYW1lci5uZXQvZ2FtZXMvMzE2L0cwMzE2NjMvMjAyNDA0MjYwODAv0gEA?oc=5

「コロナ禍 コロナ禍 育ま テレビ」に関する最新情報です。

2024年4月7日に公開されたNumberWebのインタビュー記事によると、若手芸人の令和ロマンが「基本的にテレビ出ない」という発言をした背景には、コロナ禍を経て育まれた新しい芸人の基軸があるとされています。

https://toyokeizai.net/articles/-/748356?utm_source=rss&utm_medium=http&utm_campaign=link_back

「harness tax harness wealth」に関する最新情報です。

Harness Wealthは、先進的な税務計画を一般に提供することを目指しています。同社は、主要な税務アドバイザーの実践を支え、消費者クライアントの財務的複雑さを解決する統合サービスを可能にする新しい税務アドバイザリープラットフォームを提供しています。また、Harnessの提供には、アドバイザーやサービスの発見のためのマーケットプレイスや消費者向けの財務洞察ツールなど、他の2つのコンポーネントもあります。過去の資金調達以来、クライアントベースを10倍に増やし、総収益成長率は1588%増加したと主張しています。TechCrunchによると、Harnessは、多くのテック創業者だけでなく、プロアスリート、MoMAに作品があるアーティスト、Amazonの取締役会メンバー、そして「象徴的な」ジャーナリストもクライアントとして数えています。Harness Wealthは、テック業界従業員を主な焦点としており、資本市場活動が活況を呈し、この人口が自らの株式を管理するためにますます時間的に緊急なニーズが増加したことが、シリーズAの前に導入されました。CEO兼共同創業者のDavid Snider氏は、「このグループのニーズが、高品質でデジタルに対応した税務サービスの市場におけるギャップに私

https://techcrunch.com/2024/03/05/harness-wealth-wants-to-bring-sophisticated-tax-planning-to-the-masses/

「smarg smarg wealth wealth」に関する最新情報です。

SMARG Wealthは、投資用ファミリーマンション限定ブランドであり、1月に多くのイベントを開催する予定です。2024年1月19日から20日までの期間、東京ビッグサイトで開催される資産運用EXPOに出展し、プレミアム物件の紹介とプレゼントキャンペーンを行います。また、SMARG Wealthは無料会員向けの収益シミュレーションサービスやイベント情報を提供しており、特典としてオリジナルグッズのプレゼントもあります。SMARG Wealthは、ミドルリスクハイリターンの投資を目指しており、ファミリーマンションの購入や売却などの不動産投資に関する情報を提供しています。

https://prtimes.jp/main/html/rd/p/000000051.000042037.html