当サイトでおすすめしている家計簿アプリはZaimと比較の末「MoneyForward Me」なのですが、夫婦で使うにはOshidOriがいいよ、という話をしました。

このページでは、もう少し「夫婦やカップル、パートナーと家計を管理する必要性や、損をしない活用法」について丁寧に解説していこうと思います。

最終的に行き着くのは、家計簿としてはMoneyForward Meがいいし、二人で共有の目的を持って管理していく場合にはOshidOriがいい、という話になるだけなのですが、理由がわからないといまいち騙されたような気持ちになると思うので、丁寧に解説します。

夫婦での家計の管理方法を考える

これを読まれる皆さんは、「これから共同生活を始めるために、何かいいアプリないかな」と探していたり、すでに「家計に打撃を与えるような経済的惨事」や「お金の話をしたいのにすぐに喧嘩になっちゃう」ようなトラブルを抱えているのかもしれません。

解決方法自体はシンプルなのですが、おそらく夫婦・カップルとなる上で一番難所となる問題がこの後に控えていますので、心してお読みください。

読むだけだと簡単そうだけどね。相手は意外な反応を示して突然険悪な雰囲気に鳴ることもあるからね。

家計管理の基本

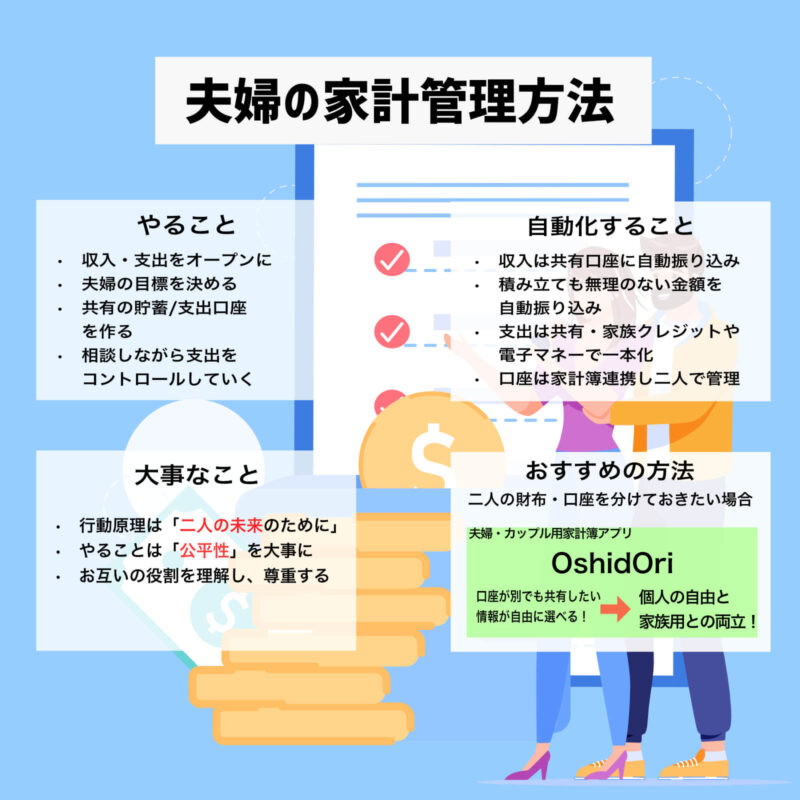

まずは、夫婦やカップル、パートナーどうして生計を共にする際、家計管理をする上で必要になることなどをまとめておきます。

- 収入はオープンにする

- 個別の財布は持ってもいい

- 共有の貯蓄口座/支出用口座を作る

- 支出は必ずしも等分の折半じゃなくてもいい

- 支出額を明確にする

- 支出の補填方法を決める

支出と収入、一人暮らしと違う点は?

家計の基本は「収入」と「支出」のバランスを取ることですが、一人暮らしと夫婦・パートナーで決定的に違うのは2点あります。

将来性と公平性

1つは「将来性」を考えて貯蓄・投資など将来のお金を増やすこと。もうひとつは「公平性」を持って、二人が幸せになるための家計行動を取れるようにすること。

一人暮らしの場合は、とりあえず生きていければいいのでそれほどたくさんの貯金がなくてもやっていけましたが、夫婦・二人で暮らす場合には、共有の資産を作っていくことを意識する必要があります。

あと、日本は性別で完全分業していましたが、夫婦で家事や育児を分担する意識は定着してきたものの、お金に関する価値観は公平性に欠ける部分が残っています。

価値観を完全に一致させることは難しいのですが、お互いの価値観を認めた上で、「二人にとって幸せな行動になるのはどういうことか」を念頭に話し合いができるといいですね。

とりあえず難しいことはなしにして、「一人暮らし」と「他人と暮らす」ことは大きく異なり、しかも難易度の高いものだということを念頭に置いておきましょう。

初めてのお金の管理、やるべきことは?

実際に「家計を共有するぞ!」というタイミングで是非トライしておいてもらいたいことを書いてみました。

我が家も時間が戻るなら、早い段階で収入は全開放して、二人の口座を作るね。そうすれば、しなくて済んだ喧嘩が少しは減らせたことでしょう。

お互いの収入をオープンにする

ハードルは高いのですが、収入と貯金に関しては一度オープンにしたほうがいいと思います。いちから共有の財産を作り上げるために共有口座を用意してもいいのですが、いずれにせよ、二人で管理できる仕組みを用意しておくことが大切です。

後述しますが、収入を伝えるのは何かとトラブルを招きやすい行動でもあります。お互いを信頼する二人だからこそ乗り越えるべき壁でもありますが、異なる価値観を持った二人が、共有の資産を作っていくというのは骨の折れること。お金の話をするタイミングでこの障壁は乗り越えておきましょう。

収入をオープンにする際の注意点

- 多くても少なくても「オープンできたこと」をお互いに褒める・認める

- 多い・少ないを評価するのではなく、将来できることを試算するために役立てる

- 「相手に何かしてもらう」のではなく、目標達成のために自分でできることを相手に伝える

- 自分のやるべきことが増えることで、相手に何かをしてもらう可能性があることを伝える

- 話し合いは1日で終わらせようとせず、時間を置き、変化を見ながら対話を繰り返す

基本的に、収入をオープンにすることは(人それぞれ高さは違えど)ハードルの高い行為です。また、時間が経てば経つほど、オープンにしづらくなります。共同生活を始めた段階ですぐに取り掛かることをお勧めします。

収入をオープンにしない場合のメリット・デメリット

メリット・デメリットともに、「個人の裁量に任せらえる」ということで、傾向としては「貯蓄が形成されづらい」ことが挙げられます。

ダブルインカムで収入総額は安定しているはずなのに、貯蓄が少ないのは大体この「個人裁量」ペア。

好き勝手に使えるってことは、相手の支出にも口出ししないし、お金の将来性についての話し合いもしていないケースになるからね。放っておいても、お金、貯まらないよね。

口座に透明性を持たせる

収入は変動し、支出も増減します。収入だけではなく、管理すべき対象となるお互いの個人口座も透明性を持たせる必要があります。

収入がわかっても、出ていくお金の情報がキャッチできないと、お金が減るのを眺めるだけになっちゃう。

この時に役に立つのがOsidOriというアプリ。このアプリと個人の口座を連携させることで、情報をシェアしたい口座を選んで共有することができます。

口座情報を共有するだけなら家計簿アプリでも十分なんだけど、「共有したい情報を自由に選べる」というのがOshidOriの特徴ですね。

支出の支払い方法も「共有のクレジットカード」にすることである程度は対応可能だけど、どうしても支払い方法は現金だったり、立て替えておく場面は出てくるから、収入だけではなく支出面も情報が共有できるのは「フェア」でいいですね。

個人の支出内容まで開示する必要はない

お金の全てがバレてしまうのは、個人の尊厳にも関わること。支出内容までは口出されたくない、という方も多いと思います。

口座や収入をオープンにするのは「二人の資産を作る」ために必要なこと。資産形成から外れた個人の支出までをお互いに管理する、言い換えると節制で縛り付ける必要はありません。

例えば月の貯蓄額を決めて共有口座に入れていく方法なら、支出用口座と貯蓄用口座さえ二人で把握できていればいいので、別途自分の趣味のための口座を持つことは問題ないと思います。

先程のOshidOriというアプリなら、相手には知られたくない口座についてもひとつのアプリで管理しながら、かつ相手には口座情報を表示させないことが設定できます。

支出と貯蓄額を決める

収入を自由に増やしたりすることは難しいのですが、支出に関してはある程度は自分たちでコントロールできるもの。特に、二人の資産を形成することを考えるのであれば、「二人の生活上の支出」も考えるべきです。

先程、個人的な支出内容までは共有する必要はないと書きましたが、「夫婦の生活費」については共有する必要があります。

支出専門、貯蓄専用の口座を使い分ける

これは個人的な意見ですが、支出用の口座と貯蓄用の口座を分けて管理することをお勧めします。

投資などに関心がある場合は証券口座に積み立ててもいいお金を貯蓄用とします。どちらかといえば「余分なお金」のカテゴリになります。

支出用口座も一定額を二人で積み立てていくことになりますが、ここは必要な現金をプールしていく口座になります。生活費は基本的には大きく変動しないものなので、住居費用や食費、雑費などを計算して二人で口座に入れるお金を決めておきます。

金額を決めるときは、お互いの収入総額から「どれくらいが妥当か」を話し合う必要があります。家事や育児などの「収入にならない雑務」のことも考えて、公平な金額を決めていきます。

稼いでいる俺ばっかりお金払うのずるい!、ではなくて、あくまでも二人の目標のためにお互いにできることを考えて公平に分配できるようにしよう、ということですね。難しい。

二人で使う「趣味」のお金は支出口座から

少し余裕を持ってお金を入れていくことで、少しずつ貯金として溜まっていくと思いますが、この「生活費の上澄み」部分から、二人の共通の趣味の「旅行」などの代金を使っていきます。

ついつい、貯蓄用のお金から共有の支出をあてがってしまうところですが、これはご法度。

簡単にいえば「支出用」は現在のお金、「貯蓄用」は未来のお金です。現在の支出に関しては、現在の余分から支払うようにする仕組みにしないと、お金はそうそうたまりません。

未来のお金というのは、将来予定している結婚式や出産、子供の入学費などのイベントに当てる費用ということ。無限に湧いてくる「現在のやりたいこと」に使うお金ではありません。

海外旅行も二人でいくなら、と思ったけど、無くなっても将来変化のないイベントに関しては、やっぱり現在の口座からやりくりして捻出すべきだね。

貯蓄額の決め方

支出はコントロールできると話をしました。支出コントロールの仕方についてはまた別の機会にお話ししますが、他の記事では「お金を貯める・作るアプリ」あたりで解説しているのでこちらも参考にしてみてください。

貯蓄はシステムとして組み込むのがベストです。収入のうちの何%を貯蓄として回すのかは夫婦の資産方針にもよりますが、世間的には1割〜2割を目標とするところがあるので、月収20万円なら2万円〜4万円となります。

この貯蓄に関しては、手をつけることはないので積み立てで半強制的に回収されるような仕組みにしておくといいと思います。貯蓄・資産形成は個人の意思とは別の枠組みで機能するように準備することが大切です。

積み立て預金や、積み立てNISAを自動振り込みにしておけば、給料が入ってもすぐに貯蓄に流れる運用ができますね。

ほとんどの銀行が「自動振込」にも対応しているので、給料が入る日に「支払い用」「貯蓄用」に決められた金額を振り込めるようにしておくと、お金の流れがほぼ全自動になって便利ですよ!

支出負担方法の決め方

支出のバランスについては各々のライフワークに依存する部分があるので他人がとやかくいうべきところではありませんが、夫婦・パートナーで家計を共にする場合は、支出の負担方法にルールが必要になります。

当サイトとしては、先述の通り「支出、貯蓄・資産運用の口座を用意して、収入に応じて決められた金額を自動で振り込む仕組みを作る」ことがお勧めです。この場合は、夫婦・パートナーの支出は基本的に支出用の口座から支払われるようにします。

支出も専用クレジット・電子マネーで簡単対応

この場合は、支出のためのクレジットカード・電子マネーなどを用意しておくことで、食費や外食費などの流動的な支出が生じた時に会計をスムーズに行うことができます。引き出し用の口座を支出専用口座にしておけばいいわけですね。

だから、基本的にはお金の振り分け金額を決めた後は、毎月自動で収入が各口座に振り分けられるようにして、普段自分たちがすることは、共有のクレジットカードで支出をまとめて、支出のバランスが適正かどうかを「家計簿アプリ」などでチェックすること、という感じになります。

ちなみに、当サイトのおすすめ家計簿は「MoneyForward ME」になります。オンライン家計簿はセキュリティが心配という方もいらっしゃいますが、オフライン家計簿を使うよりも家計を守る上では安全だと思います。

貯蓄・資産運用は何のためにするのか

支払い用口座にも多少の貯金ができるようにして、趣味などの「現在の出費」は支払い用口座で賄うようにする、とお話ししました。では、「未来のお金」として溜め込んだ貯蓄用の口座は何に使うのでしょうか。

割と「海外旅行」などに使ってしまいがちですし、夫婦・パートナーで納得した使い方であるならそれでも構いませんが、貯蓄・資産運用口座は、決まったライフイベントの「大型固定出費」に充てることがお勧めです。

今や結婚式も必須ではなくなった「新しいお金の価値観」

コロナの影響もあって、結婚式などのライフイベントをスルーすることへの抵抗は今後さらに薄れてくると思います。必要だと思ったことはやればいいし、不要だと思えばやらなくてもいい。

この新しい価値観の中で、本当に必要なモノ・コトにお金を使うというのは、当然、異なる価値観の二人では摩擦が生じます。つまり、揉めます。

誰かのためではなく、自分たちの未来のためのお金

この貯蓄は二人の「未来」のためのお金になります。ちょっと口論になるくらいが丁度よくて、二人がうまくいかなかった時には均等に配分されるべきお金とも言えます。だからこそ、大切にお互いのことを考えて何に使うべきかを考えるべきです。

結婚式などのイベントに使ってもいいし、「世界一周旅行」のような二人だけの特別なイベントのために使ってもいい。誰かのためではなく、自分たちのためのお金ですから。

子供がいる将来のために蓄えてもいいし、子供がいない未来に心穏やかに過ごすためのお金にしてもいい。お金はお守りのように大事に育ててもいい。将来のリスクにキャッシュは一番の処方箋になり得ますからね。

欲を言えば、キャッシュを自分で生み出すためのスキルのために自己研鑽のために投資することが若いうちには必要だとは思いますが、それはまた別のお話にします。

お金の管理、最低限やるべきこと

ここで、夫婦・パートナーのお金の管理で「最低限やること」だけはまとめておきます。

- 共有の口座を作る(可能なら、貯蓄・支払い用口座の2つ)

- 月々に入れるお金を決めておき自動で入金(振り込み、積み立て)するようにする

- 共有の口座を管理するアプリを使う

- 支払い方法はクレジットカード・電子マネー(共有財布)でまとめる

- 貯蓄用はライフイベントに使用する

ここで一旦は終わりにします。ここから下は私が上記の記事を書くために考えたことを簡単にまとめたものなので、「夫婦・パートナーとお金の話をする」時のTipsとして役立ててください。

夫婦・パートナーでお金の管理が難しくなる理由

この辺りの記事、一度は当サイトに投稿したのですが、「夫婦のメンタル構造」に関わる部分が多く、やや専門性が増えてしまったので別サイトに移行しました。

私は看護師をやっていたので、医療や仕事、育児に関わるライフハック術は別サイトに移行したのです。

なぜ、収入をオープンにしたくない?

例え相手が夫婦・パートナーであっても、収入をオープンにしたくない理由はいくつかあります。

- パートナーの金銭管理が信頼できない

- 収入が少ないと評価されたくない

- お金の管理でとやかく言われたくない

この辺りのことは「夫婦の収入格差とトラブル回避法」にて解説しました。とはいえ、他のサイトに移動するのも面倒だと思うので、要点だけまとめておきます。

パートナーが「お金の話をすると怒る」理由を探る

お金の話が嫌がられる理由はいくつかあります。

歴史的要因

- 日本では江戸時代から「お金の話は卑しい」という文化・価値観が醸成されていた

- 女性が家計を管理し、男性(と子供)が「お小遣いをもらう」という役割設定

- 男性のお金の意識は子供の頃から成長する機会が少ない

- 男性があるお金は使っちゃうので「へそくり」文化も誕生

とりあえず、この辺りは地域差はあれど、日本全体で「男はお金の知識を全く持たずに働きに出かける」ようにして無知な労働力を増やし、「家計の管理は稼げない女に任せて手綱を引かせる」ようにして役割分担をしていました。えぐいですね。

ベルトコンベア式に役割通りの人間を作っていく構造は、ある意味では合理的とも言えるんだけどね。もちろん、ベルトコンベアにのらない人もいたわけだけど。

性別による要因

- 男女の収入格差、役割格差

- 職歴・学歴から根付く「収入コンプレックス」

- 歴史的背景も影響する男女のお金の価値観の違い

- 性別役割による「無駄に高いプライド」

- 受けた教育によるお金の基礎知識の違い

教育に男女格差がある時代ではないけど、親世代がいまだに「女性には教育は必要ない」とか、学ぶ学問にも口出ししてくる場合には多少の影響はあるだろうと思いリストアップしました。詳細は別記事でご参照ください。

お金の使い方、夫婦でタイプが違う

今度はもう少し個人的な要因として。お金の使い方をタイプわけしてみて、大雑把には「倹約家(お金を溜め込む人)」と「浪費家(お金を使う人)」に分類しました。

さらに、使う目的が「現在」にあるか「未来」にあるかでも傾向に違いが出てくると思い、最終的には以下の4タイプに分類しました。

- あるお金はすぐに使っちゃう「浪費家タイプ」

- 貯金はするけど結局使う「大物買タイプ」

- 貯金ではなく機会投資で手元にお金がない「投資家タイプ」

- お金は未来の自分のために「倹約家タイプ」

一長一短あるというよりは、「未来のことを想像できるかどうか」という能力による違いがあるので、浪費家・大物買タイプはマイナス面は大きくなります。

一方で、将来のことを考えて未来に「リスクも後回し」にしたり、環境の変化に弱い、将来の見通しが甘かったり、一時の判断を間違えると取り返しのつかない失敗になるのが「投資家」「倹約家」タイプと言えるかもしれません。

この手は「現在優位」に行動を取るので、余程の散財じゃない限りは「その時の幸せを掴む力は強い」とポジティブに捉えることもできます。

この辺りの、「タイプが違う二人は結婚しても大丈夫なの?」という記事も書きましたので、詳細はそちらでご確認ください。

家事と仕事のバランスについて

家事は給料の発生しない仕事ですが、生活をするためには必須の業務となります。つまり、家事をしないことには仕事も成立しない状態になります。

ただ、求める家事の質も量は共同生活をする上でトラブルになるし、最近は家電が進化して「人間がやらなければいけない家事」は減ってきたので、「どう生活するか」についても話し合いが必要になってきた時代になったと思います。

昔と比べて自由時間が増えたからこそ、「誰がやるか」「何をやるか」「何をやらないのか」という選択肢が増えて、言い換えると口論になるタネが増えましたね。

家事の価値ってどれくらいあるの?

「家事の値段と、専業主婦に給料を支払うべきか」という記事に意見はまとめましたが、基本的に働くことは家庭を機能させるための「ガソリンを手に入れる」工程のひとつです。

ガソリンがないと家庭は機能せず、暮らしは成立しません。ですが、ガソリンだけあっても、やっぱり家庭は機能しません。ガソリンというエネルギーを得て家庭機能を稼働するためには、例えで言うなれば「タイヤ」や「エンジン」「車体」などのパーツが組み合わさって動く機構が必要です。

ガソリンの量だけで優劣を競おうとする男性は多いですが、家の整備を任せているからこそ、ガソリンを調達しに行けているということは認知してもらいたいですよね。

女性は社会的にも「ガソリンを手に入れづらい」環境でしたから、男性たちで油田を囲んでおいて、家庭の整備を依頼しておいて悔しかったら稼いでみろは流石にアンフェアですよね。

これからの時代は、得意なことをやってより効率を高めていくことが選択できるようになりました。家電の進化によって「家事の相対コスト」も下がってくることと思います。

この辺りのことは別記事にまとめましたので、お時間がある時にでも読んでみてください。

結局、何をしたらいいのか

色々書きましたが、一言で言えば「夫婦は揉める」ということです。そして、これからの世の中は「自由」である割合が増える分、さらに揉めることになります。

これからは「お金のコミュニケーション」がスキルとして必要になってくると思います。相互に理解するためには、相手への理解を深め、お金の知識を増やし、そして行動化していくことが大事になってきます。

前半にまとめたように、まずは「コミュニケーション」がしやすくなる方法として、お金の管理を一緒にやっていくことから始めていくといいと思います。しかし、全てを対話で賄うのではなくOshidOriなどのツールを使うのもいいと思います。

どうしても「言語アプローチ」での理解には限界があるので、視覚的に「あっ、お金溜まっている!頑張ったね」みたいなシンプルさがあった方がいいと思います。

OshidOriは、そういったビジュアル面に訴えかける意味では、モチベーションも高まるのでいいと思います!

コメント

「応挙 江戸 わんこ」に関する最新情報です。

江戸時代の絵師・長沢芦雪が描いた「芦雪犬」と、その師である円山応挙が描いた「応挙犬」の魅力について、フェリシモが解説しています。芦雪犬は元気で遊び好きな姿が特徴で、応挙犬はお利口そうに座っている姿が描かれています。両者の違いを通じて、それぞれの可愛さが強調され、「どちらもかわいい」と結論づけられています。また、東京・府中市美術館での芦雪展や、フェリシモの関連商品も紹介されています。

https://www.huffingtonpost.jp/entry/story_jp_69a0d7f7e4b030253992dbd8

「結婚式 参列 柴犬」に関する最新情報です。

実家で暮らす柴犬のあずきちゃんが結婚式に参列し、その可愛らしい姿が話題になっています。飼い主の投稿によると、あずきちゃんは結婚式で皆に可愛がられ、満足そうな笑顔を見せていました。結婚式当日は、家族や親族が出席するため預け先がなく、式場の配慮で一緒に連れて行かれたとのこと。あずきちゃんの姿に友人たちも喜び、式場のスタッフも彼女を可愛がってくれたことから、飼い主は「来てくれて良かった」と語っています。SNSでは「大切な1日でしたね」や「おめでとうございます」といった祝福の声が寄せられています。

https://www.huffingtonpost.jp/entry/story_jp_69129c69e4b091c6c2861e7d

「butaji プライド プライド 月間」に関する最新情報です。

butajiがApple Musicのラジオ番組『Tokyo Highway Radio』に出演し、プライド月間について語った。butajiはクィアであり、新曲“True Colors”についても話した。番組ではLGBTQ+コミュニティの現状や音楽制作の過程についても触れられた。また、butajiは異なるバックグラウンドを持つ人々とのコラボレーションの重要性についても述べた。

https://news.google.com/rss/articles/CBMiQ2h0dHBzOi8vc3BpbmNvYXN0ZXIuY29tL25ld3MvYnV0YWppLWFwcGxlLW11c2ljLXRva3lvLWhpZ2h3YXktcmFkaW_SAQA?oc=5

「プライド エディション プライド エディション」に関する最新情報です。

2024年5月6日、AppleはApple Watchプライドエディション(2024)を発表し、5月23日に受注を開始することを発表しました。新しいプライドエディション・ブレイデッドソロループは41mmと45mmの2つのサイズで14,800円で販売されます。iOS17.5とiPadOS17.5では、プライドエディション(2024)の壁紙が提供されるほか、パーソナライズ可能なプライドラディアンス文字盤も提供されます。

https://news.google.com/rss/articles/CBMiJGh0dHBzOi8vaXBob25lLW1hbmlhLmpwL25ld3MtNTc5ODcyL9IBKGh0dHBzOi8vaXBob25lLW1hbmlhLmpwL25ld3MtNTc5ODcyL2FtcC8?oc=5

「プライド エディション プライド エディション」に関する最新情報です。

2024年のApple Watchプライドエディションがイベントで発表される可能性が高い。毎年5月にプライドエディションが発表されており、イベントのロゴも同じ色使いであることから、2024年モデルの発表が期待されている。また、iOS17.5とwatchOS10.5のベータ版にも関連情報が含まれている可能性がある。

https://news.google.com/rss/articles/CBMiJGh0dHBzOi8vaXBob25lLW1hbmlhLmpwL25ld3MtNTc5NTYzL9IBKGh0dHBzOi8vaXBob25lLW1hbmlhLmpwL25ld3MtNTc5NTYzL2FtcC8?oc=5

「プライド 2024 レインボー」に関する最新情報です。

株式会社ロッテは、東京レインボープライド2024の「LGBT- Allyプロジェクト」に賛同企業として参加し、LGBTQ+の当事者や支援者が集まるプライドパレードを応援しました。ロッテはDEI(Diversity, Equity & Inclusion)を推進し、LGBTQ+への取り組みを行っており、アウト・ジャパン主催のプロジェクトに参加することで、多様性と包括性を重視しています。ロッテは、個性の尊重や差別禁止を含む人権方針を掲げており、プライドパレードで自らデザインしたALLYロゴを持ちながら、多様性を祝福する姿勢を示しました。

https://prtimes.jp/main/html/rd/p/000002236.000002360.html

「貯蓄 50 割合」に関する最新情報です。

50代の貯蓄割合は、家計の状況や目標によって異なりますが、一般的には手取り収入の2〜3割が理想とされています。金融広報中央委員会によるデータによれば、50代の単身世帯の貯蓄割合は、5%未満が7.7%、5〜10%未満が10.9%、10〜15%未満が15.4%となっています。ただし、個々の事情により貯蓄が難しい場合もあります。

https://news.google.com/rss/articles/CBMiJGh0dHBzOi8vYWxsYWJvdXQuY28uanAvZ20vZ2MvNTAxNTk4L9IBAA?oc=5

「処方箋 ひとりごと 厚生労働省」に関する最新情報です。

厚生労働省は、電子処方箋の認知拡大と普及を目指し、テレビアニメ「薬屋のひとりごと」とタイアップすることを発表しました。このタイアップでは、啓発ポスターや特設サイトを公開し、電子処方箋の利点や重複投薬や併用禁忌についての情報を提供しています。アニメ「薬屋のひとりごと」は、薬と毒の知識を持つ主人公が謎解きに挑むストーリーであり、日常生活に潜む薬や毒について学ぶことができる作品です。電子処方箋は、紙の処方箋を電子化することでリアルタイムな情報共有が可能となり、医療機関や薬局が重複投薬や併用禁忌を発見しやすくなります。厚生労働省は、アニメのキャラクターの名セリフ「これ、毒です」というフレーズを使って、併用禁忌の説明を行っています。

https://www.itmedia.co.jp/news/articles/2402/01/news180.html

「エンジン クレジット クレジット エンジン」に関する最新情報です。

クレジットエンジンは、金融の見えにくい課題を解決するために資金調達を行っています。クレジットエンジンは、オンライン融資サービスを提供するプラットフォームであり、債権回収サービスも展開しています。クレジットエンジンの代表取締役である内山郎氏は、金融機関のサービスによく触れ、資金調達の体験をよくしてきました。クレジットエンジンのサービスを利用することで、事業者は通常の融資よりもスムーズに資金を調達することができます。

https://japan.cnet.com/article/35213444/

「江戸 味噌 あたぼう」に関する最新情報です。

荒木町の町寿司「あたぼう鮨」が、1885年創業の老舗「あぶまた味噌」と協力して『江戸甘味噌漬け』を開発し、東京の新名物を目指している。この取り組みは、店主の藤川大輔氏が江戸食文化の奪還と継承への想いから生まれたものであり、タンザニアでの調理講師を経て、40歳頃から日本の食文化に興味を持ち始めたという経緯がある。江戸甘味噌漬けは、江戸時代から伝わる味噌を使用し、江戸の味を再現している。この取り組みは、東京都地域の特産品として認証されており、地域の魅力を最大限に活かすことを目指している。

https://prtimes.jp/main/html/rd/p/000000005.000110578.html

「wage theft wage theft」に関する最新情報です。

UberとLyftはニューヨークでの賃金窃盗の苦情を解決するために3億2800万ドルを支払うことになった。この和解は、州の検事総長の調査の結果であり、企業が特定の手数料を徴収したかどうかを調査していた。また、企業がドライバーに有給病気休暇を提供しなかったかどうかも調査された。この和解により、Uberは2億9000万ドル、Lyftは3800万ドルを支払い、10万人以上の現在および元のドライバーが請求を行うことができる2つの基金が設立される。

https://techcrunch.com/2023/11/02/uber-and-lyft-pay-328m-to-settle-wage-theft-complaints-in-new-york/

「中高生 オープン 自習室」に関する最新情報です。

コクヨ株式会社は、中高生専用のまなび空間「自習室 STUDY WITH Campus」を東京都中目黒に11月1日にオープンすると発表しました。この施設は、約7割の中高生が抱える自宅学習の課題に対して、新たな学びの場を提供することを目指しています。中高生は自ら学びに向かうことができるよう、学習支援を受けることができます。施設の詳細や予約については、コクヨ株式会社のウェブサイトで確認することができます。

https://prtimes.jp/main/html/rd/p/000000736.000048998.html